最近有个朋友突然问我:"如果贷款70万买房,分20年还清,每个月到底要掏多少钱啊?"这问题听着简单,但真要算清楚可不容易。咱们都知道,房贷月供跟利率、还款方式直接挂钩,现在各家银行的利率政策又经常调整,不少人光看数字就头疼。今天咱们就来掰扯掰扯,70万按揭20年的月供范围大概在什么区间,顺便聊聊怎么选还款方式更划算。不过要注意的是,实际操作中可能会有手续费、提前还款违约金这些隐藏成本,得留心眼儿。

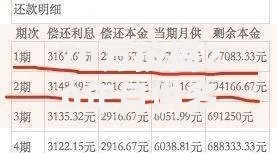

先说说最基础的算法。现在主流的商业贷款利率大概在3.8%-4.9%之间波动,咱们取个中间值4.3%来算。用等额本息的话,每月固定还款大约是4300-4500块。不过这个数只是理论值,不同银行的加点政策能差出好几十块。比如去年某股份制银行突然把首套利率降到3.7%,当时办理的客户每月就能省下小两百。

这里有个反常识的点:贷款期限越长不一定越划算。虽然20年月供比30年高,但总利息能省下将近15万。要是手头资金允许,适当缩短年限反而更省钱。不过具体怎么选,还得看个人现金流情况。

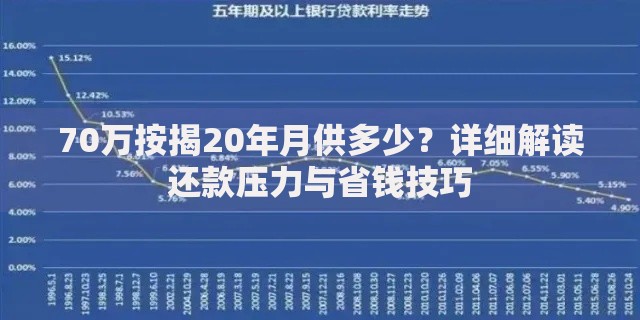

很多人都低估了利率变化带来的影响。以70万贷款为例,利率每上涨0.25%,20年总利息就要多掏2.3万左右。去年有个案例,某购房者因为拖延办理贷款手续,正好赶上央行加息,结果每月多还了87块。所以签合同前,一定要确认清楚利率调整周期。

上图为网友分享

现在有些银行推出利率优惠活动,比如连续3年按时还款可享0.1%折扣。别看这0.1%好像不多,20年下来也能省个万把块。不过这类活动往往有条件限制,得仔细看合同细则。

说到提前还款,很多人第一反应是"有钱就赶紧还"。但实际情况要复杂得多。首先得看违约金条款,有的银行规定还款满1年才能免罚金,有的则是3年。其次要考虑资金的机会成本,如果手头有收益率超过4.5%的投资渠道,可能留着现金更划算。

有个真实的案例:王先生去年提前还了20万本金,结果发现月供只减少了300块。后来才明白,银行默认保持原还款期限,所以实际节省的利息有限。要是选择缩短年限,同样金额能多省5万利息。

除了本金和利息,还有些支出容易被忽略。比如评估费、抵押登记费这些杂项,加起来可能要两三千。另外,现在很多银行要求购买房贷险,这笔钱虽然可以退,但前期现金流压力又增加了。

还有个冷知识:公积金冲还贷能省不少钱。比如月供5000块,公积金每月缴存3000的话,实际只要从工资卡扣2000。不过各地政策差异很大,像深圳允许按月提取,但有些城市只能按年提取。

上图为网友分享

对于刚需购房者,建议把月供控制在家庭收入的40%以内。如果现在月供压力太大,可以考虑跟银行协商调整还款计划。去年就有个成功案例,李女士因行业不景气申请了6个月的还息不还本,顺利度过了难关。

另外要善用银行的宽限期政策。多数银行有3天左右的缓冲期,遇上资金临时周转不开也别慌。但千万别连续逾期,否则会影响征信记录。

说到底,70万按揭20年的月供不是个固定数字,它会随着政策、经济环境、个人财务状况动态变化。关键是要根据自身情况灵活调整,既要算清眼前账,也要留足应对变数的余地。毕竟买房是长期投入,保持健康的现金流才是王道。

发表评论

暂时没有评论,来抢沙发吧~