说到企业的财务健康,流动比率可是个不能忽视的指标。但很多人一听到专业术语就头大,其实呢,它的计算方式比想象中简单多了。说白了,就是用公司手头能快速变现的资产,去对比短期内要还的债务。比如你开的小超市,货架上的商品、还没收回的货款,这些都能算作流动资产,而月底要付的房租、供应商结款就是流动负债。不过啊,光知道公式可不够,关键是要弄懂这个数字背后的意义——它就像企业的"血压值",太高可能藏着库存积压的风险,太低又可能面临资金链断裂的危机。咱们今天就来掰开揉碎了讲讲,怎么算、怎么看、怎么用这个关键指标。

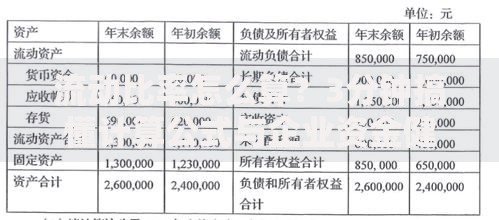

先说说这个指标的本意吧。流动比率全称叫current ratio,主要看企业用现有的流动资产能不能覆盖一年内到期的债务。计算公式特别简单:流动资产 ÷ 流动负债。比如老王的面包店,账上有现金50万,面粉库存30万,客户欠的20万货款,这些加起来100万都是流动资产。而欠供应商的面粉钱60万,要交的税费10万,这些70万算流动负债。那流动比率就是100万÷70万≈1.43。

不过这里头有几点要注意:

很多老板觉得流动比率越高越好,其实这是个误区。要是比率冲到3以上,很可能说明大量资金趴在账上没活用,或者库存积压严重。反过来,要是低于1,意味着公司的流动资产都不够还短期债务,得赶紧想办法筹钱。

上图为网友分享

举个例子,做建材批发的张总发现自家流动比率从1.8掉到0.9,仔细一查才发现,原来是接了太多月结90天的订单,但供应商那边要求45天结款。这种收支时间差最容易让企业栽跟头,表面看生意红火,实际上现金流绷得紧紧的。

这里有个行业小秘密:不同行业的合理区间差别很大。像餐饮业周转快,1.5左右就够用;但房地产项目周期长,流动比率经常在2以上才算安全。所以千万别拿隔壁奶茶店的指标来对比自己的制造厂。

单看流动比率就像只用体温计诊断病情,得结合其他指标才能全面判断。比如说:

最近接触过一家做母婴用品的企业,流动比率看着不错有1.8,但细看发现40%的流动资产都是过季的童装库存。这要换成生鲜食品,早该打折清仓了,但童装还能撑到明年换季再卖。所以啊,分析指标必须结合业务实际情况,不能光看数字大小。

如果发现流动比率出问题,可以从三个方向着手:

上图为网友分享

有个做办公家具的客户就是这么操作的。他们把30%的短期贷款转成5年期的,马上把流动比率从0.7拉回到1.2。同时推出"预付50%定金享优先排产"的政策,应收账款周转天数从75天缩短到45天。半年后再看,不仅资金压力缓解了,利润率还提升了3个百分点。

在调整流动比率的过程中,我见过不少企业犯这些错误:

说到底,流动比率就是个诊断工具。就像我们不能天天量血压却不锻炼身体,企业也不能只盯着这个数字,而忽略了日常的资金管理。建议每个月做次简单的测算,结合业务淡旺季动态调整。比如电商企业在双11前要多备货,这时候流动比率暂时下降是正常的,关键要确保大促后的回款速度。

最后提醒各位老板,财务健康是个系统工程。流动比率相当于企业的"心肺功能检测",但要想真正强壮起来,还得配合"新陈代谢"(库存周转)、"造血能力"(盈利能力)这些指标一起调理。毕竟,企业的生命力在于整个机体协调运作,而不是某个单一指标的数字游戏。

发表评论

暂时没有评论,来抢沙发吧~