其实啊,很多刚接触理财的朋友都会搞混VC和PE这两种投资方式。说白了,VC(风险投资)和PE(私募股权投资)虽然都算一级市场的"弄潮儿",但它们的玩法啊、目标啊、甚至脾气性格都差得挺远。举个不太恰当的例子,VC就像在幼儿园找未来学霸,PE呢更像给高中生做考前冲刺辅导。一个敢赌"万一成了呢",一个盯着"必须稳赚不赔"。咱们今天就来唠唠这俩兄弟的核心区别,特别是它们在投资阶段、风险偏好和退出姿势上的那些门道。

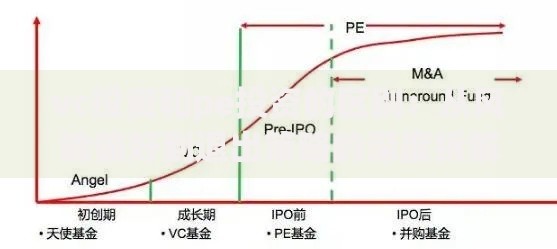

要说VC和PE最大的不同,得先看它们下手的时机。VC投资者啊,那真是艺高人胆大,专挑刚起步的创业公司。记得之前有个做AI的朋友,公司才仨人,连产品原型都没做出来呢,居然拿到了VC的种子轮投资。这类投资人就像星探,在茫茫人海里找"明日之星",哪怕十个项目九个黄,只要押中一个独角兽就赚翻。

反过来看PE投资者,他们更爱已经跑通商业模式的企业。去年接触过一家做智能家居的公司,人家年营收都破10亿了,PE机构才带着改造方案和资金进场。这种项目虽然增长空间可能小点,但胜在风险可控啊。

说到风险这事,VC和PE简直是两个极端。我认识个VC投资人,他办公室墙上挂着句话:"要么十倍回报,要么血本无归"。这话虽然夸张,但确实反映出VC敢赌敢拼的性子。他们看的不是当下利润,而是行业天花板和团队潜力。

上图为网友分享

PE这边就谨慎多了。有次参加路演,PE机构的尽调清单足足列了87项,从应收账款周转率到员工五险一金缴纳情况查了个底朝天。他们最看重的就三点:稳定现金流、可量化的增值空间、清晰的退出路径。

说到退出这个环节,VC和PE就像参加不同比赛的运动员。VC玩家通常要等个五到八年,等着被投企业上市或者被并购。前阵子有个做新能源电池的创业公司,熬了七年终于纳斯达克敲钟,早期VC赚了60多倍。

PE的退出就灵活多了。他们可能会:

听说有家PE机构,收购某制造业企业后,通过优化供应链和砍掉亏损业务,三年时间估值翻了两番,最后卖给产业巨头时还保留了部分股权继续吃红利。

上图为网友分享

其实VC和PE也不是完全割裂的。有些头部机构现在玩起了全周期覆盖,比如红杉资本既有早期基金也有成长期基金。不过一般来说,VC投出来的明星项目,最后很多都会成为PE的猎物。

举个真实案例:某生鲜电商平台,天使轮是VC进场,等到做到区域龙头准备全国扩张时,PE带着资源包入场了。这种接力赛式的投资,既发挥了两类资本的优势,又给企业不同阶段提供了适配的"燃料"。

虽然咱们普通人很难直接参与VC/PE投资,但了解它们的逻辑对理财很有帮助。比如买基金时可以看看持仓——重仓pre-IPO项目的多半偏PE风格,押注创新赛道的可能更接近VC思维。再比如说,当某个行业突然出现多起大额PE并购,可能预示着这个领域要进入整合期了。

不过要注意啊,这两年市场环境变化快,有些传统认知也在被打破。就像社区团购赛道,既有VC在早期疯狂撒钱,也有PE在中期就急着入场卡位。所以具体问题还得具体分析,不能光看标签就下判断。

上图为网友分享

说到底,不管是VC的冒险精神还是PE的精明算计,本质上都是资本在不同阶段的生存策略。就像森林生态系统,既需要破土而出的新苗,也需要遮天蔽日的大树,这样整个商业生态才能生生不息。下次再听到谁聊起股权投资,咱也能插上几句内行话了不是?

发表评论

暂时没有评论,来抢沙发吧~