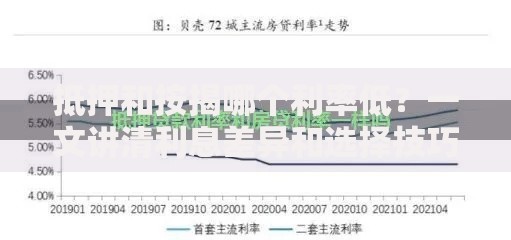

最近总有人问我,抵押贷款和按揭贷款到底哪个更划算?哎,这个问题确实让很多人犯迷糊。昨天还有个朋友在饭桌上掰着手指头算,说想用房子做抵押创业,又担心利息比房贷高太多。其实这两种贷款虽然都和房子有关,但利率差异还真不能一概而论。咱们今天就来唠唠,影响利率的关键因素有哪些,顺便扒一扒银行不会明说的那些门道。对了,最后还会教大家几个实用技巧,保准看完之后您再也不会被那些专业术语绕晕了!

要说清楚利率差异,咱得先把这两兄弟分清楚。按揭贷款就是咱们常说的房贷,专门用来买新房或二手房的。比如小王看中套500万的学区房,自己凑了150万首付,剩下的350万跟银行借,分30年慢慢还——这就是典型的按揭。

而抵押贷款呢,是把已经还完贷款或者全款买的房子押给银行,借出钱来干别的。比如说老李开了家餐馆,想扩大规模但缺流动资金,就把自家价值300万的房子抵押了,贷出200万周转。这钱可以用来装修店面、进货,甚至给孩子出国留学用。

可能有人要问:哎我听说某银行的抵押贷利率才3.8%,比房贷还低啊?这种情况确实存在,但千万别被表面数字忽悠!这种超低利率往往附带严苛条件:要么要求企业纳税满2年,要么规定贷款只能用于设备采购,而且基本都是一年期先息后本,到期要全额归还本金。

上图为网友分享

反观按揭贷款,虽然基准利率看着高点,但胜在稳定。去年隔壁张姐办的20年等额本息,每月固定还1万2,不用操心续贷问题。要是换成每年都要重新审批的抵押贷,万一遇到银根收紧,说不定第二年利率就涨到5%了。

具体怎么选更划算?咱们来算笔账。假设同样抵押价值300万的房子:

乍看抵押贷省了60万利息,但要注意两点:首先,10年后要一次性还210万本金,很多人根本拿不出;其次,按揭贷款的实际资金成本应该算真实年化利率,因为每月都在还本金,实际利率可能比抵押贷还低。

上图为网友分享

经过多方打听和实地咨询,我发现个折中方案:如果资金需求在5年以内,可以选抵押贷中的循环贷产品,随借随还能省不少利息;要是打算长期使用资金,还是老老实实走按揭更稳妥。对了,最近不少银行推出"二押"业务,就是房贷还没还清也能再抵押,这种产品利率通常比普通抵押贷低0.5%左右。

最后提醒各位,签合同前务必问清楚三点:有没有提前还款违约金、利率是固定还是浮动、续贷时的审核标准。把这些细节把控好,才能真正占到利率优势!

跟信贷经理打交道多了,发现他们报价时经常玩文字游戏。比如把"年利率"说成"月费率",或者用"综合成本"代替实际利率。这里教大家个绝招:直接问贷款的真实年化利率(APR),这个数字包含了所有手续费和服务费,最能反映真实成本。

上图为网友分享

还有个冷知识,不同银行的内部资金成本差异很大。像国有大行由于存款基数大,能给到的利率往往比股份制银行低。但城商行为了抢客户,有时会偷偷给优质客户更低的抵押贷利率,这就需要咱们多跑几家对比了。

说到底,选抵押还是按揭不能光看利率数字,得结合自身资金用途、还款能力、未来规划综合考量。下次再遇到推销低息贷款的电话,您可要稳住别冲动,先把这篇文章翻出来对照看看,保准不会被套路!

发表评论

暂时没有评论,来抢沙发吧~