说到"本金乘以利率等于什么",可能很多人第一反应就是利息嘛。但仔细想想,这个看似简单的公式背后,其实藏着不少值得琢磨的门道。咱们平时存钱、贷款都会碰到利息计算,可为什么有时候实际到手的钱和预想的不太一样?这里面不仅有计算方式的不同,还可能涉及到计息周期、复利效应这些容易被忽略的因素。今天咱们就来掰开揉碎了讲讲,保证看完之后您再也不会被那些专业术语绕晕了。

咱们先回到最基础的公式:本金×利率利息。举个实在的例子,比如老王在银行存了10万元,年利率3%,那每年利息就是100000×3%3000元。这个道理就像煮米饭,水和米的比例对了才能煮出香喷喷的米饭,本金和利率的关系也讲究个恰到好处。

不过这里要注意几个关键点:

现在咱们把这个公式放到不同场景里看看。先说存款,假设小张存了5万块钱,银行给的年利率是2.75%,存满一年的话,利息就是1375元。但要是提前支取呢?可能就只能按活期0.35%计算,这时候差距就出来了。

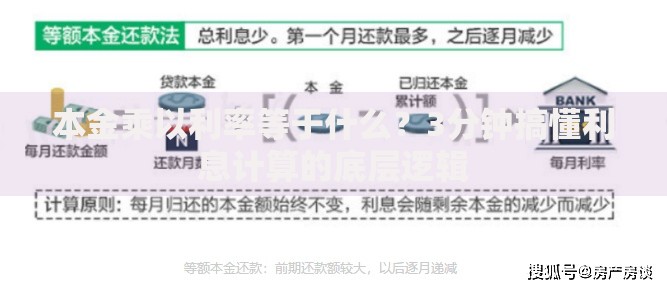

再来看贷款这边,小李借了20万装修房子,年利率6%,分3年还。这时候光用本金乘以利率就不够用了,因为每月都在还本金,实际支付的利息会比20万×6%×33.6万少。这就是等额本息和等额本金还款方式的区别所在。

上图为网友分享

最近还有个有意思的现象,很多理财平台打着"本金安全、利率翻倍"的旗号吸引客户。这时候咱们可得擦亮眼睛,本金乘以利率算出来的预期收益,和实际到手的收益中间可能隔着平台服务费、管理费这些"隐形门槛"。

说到影响利息的因素,时间这个变量绝对排第一。同样是10万本金,5%的年利率,存1年和存5年,利息能差出整4万块。这就好比煮汤,火候不到味道就不够,时间不够长,利息也难见增长。

复利效应更是个"隐形加速器"。爱因斯坦说过这是世界第八大奇迹,咱们用数据说话:10万本金,5%单利50年变35万,而复利的话能涨到114万!不过现在银行定期存款大多还是单利,想要复利得找特定的理财产品。

政策调整也是个不确定因素。去年央行连续降息,很多人的房贷月供直接少了小几百。这时候咱们得明白,利率变动就像天气变化,虽然不能控制,但提前准备把伞总没错。

上图为网友分享

第一个误区是把年利率当月利率用。之前有个朋友看到某平台宣传月利率1.5%,激动地投了10万,结果年底才发现年化利率其实是18%,比银行高出一大截,风险等级也完全不一样。

第二个误区是只看数字大小。比如A产品写"预期收益率5%",B产品写"七日年化4.8%",这两个其实说的不是同一个计算标准。就像买菜,标价写着"5元/斤"和"5元/500克",虽然数字相同,实际价格差了一倍。

第三个误区是忘记计算机会成本。手头有10万闲钱,存银行拿3%利息,每年3000块。但要是拿来投资自己学个技能,可能明年就能涨薪5000。这时候就不能光盯着本金乘以利率这个数字看了。

这里给大家支几招:

上图为网友分享

最后再教个绝招:碰到高利率产品时,先做个压力测试。比如某P2P平台承诺15%年化,咱们就先算算本金乘以利率后的收益,再想想如果亏损15%自己能不能承受。这个方法能有效避免冲动投资。

说到底,利息计算就像做饭,火候、食材、时间都要掌握好。咱们既要看懂表面的数字游戏,也要理解背后的运行规则。下次再看到"高收益"的宣传时,记得先掏出手机算算本金×利率,再看看条款细则,保准能少踩很多坑。理财这事儿急不得,得像煲汤一样慢慢熬,时间自会给出最好的答案。

发表评论

暂时没有评论,来抢沙发吧~