最近不少创业的朋友都在问,公司到底该选香港上市还是国内上市?说实话,这个问题还真不是一两句话能说清的。从上市流程到监管规则,从准入门槛到市场反应,两地市场就像两套完全不同的“游戏规则”。举个例子吧,国内上市得先过发审委的“火眼金睛”,而香港那边更看重你的故事能不能打动国际投资者。今天就带大家扒一扒这些藏在细节里的门道,特别是那些容易踩坑的关键点,看完你可能会发现,原来选择上市地这事儿,还真得根据自家企业的“脾气”来定。

国内上市最让人头大的就是审核制带来的“闯关模式”。光是材料申报就要准备几十斤重的文件,每次反馈意见都像考试划重点,改个十几轮都不稀奇。有个做智能硬件的老板跟我吐槽,他们从申报到过会整整用了28个月,中间还因为行业政策变动重做了三次材料。

反观香港上市更像“开卷考试”,只要满足联交所的硬性条件,保荐团队够专业,最快6-8个月就能跑完全程。不过要注意的是,港股要求每份文件都得有英文版,光是翻译费就能吃掉不少预算。

国内主板至今还卡着“三年累计净利润超1.5亿”的硬指标,这对很多互联网公司简直是“致命伤”。不过科创板倒是开了个口子,允许未盈利企业上市,前提是估值不低于40亿且有核心技术。有个做AI制药的客户就卡在这条线上,最后转道香港18A章节成功上市。

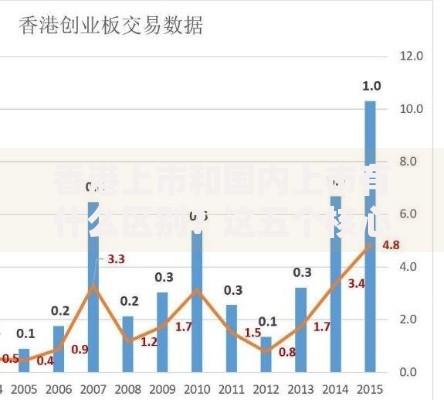

上图为网友分享

香港市场最特别的是允许“同股不同权”架构,这对创始人团队控制权特别重要。比如某短视频巨头当年就是靠这个设计,在持股比例不到20%的情况下还能保持绝对话语权。不过要注意的是,港股对行业包容性虽强,但更看重国际化业务布局,纯做国内市场的企业估值容易被打折扣。

在国内上市,你的股票可能被大爷大妈当成“买菜钱理财工具”。A股散户占比超过60%,股价波动常常带着情绪化色彩。有个做消费电子的上市公司董秘说,他们财报发布后股价反而跌了,就因为大妈们觉得“毛利率下降听起来不吉利”。

香港市场则是机构投资者的天下,占比超过70%。这些大块头更看重基本面数据,比如某教育集团在港股上市时,路演时被问得最多的就是用户留存率和单位经济模型。不过这也带来个问题——如果企业故事不够国际化,可能连基础认购都凑不齐。

国内上市有个隐形福利——更高的市盈率。同样做新能源电池的企业,A股估值可能是港股的1.5-2倍。但这钱也不是白拿的,国内再融资要受减持新规限制,大股东想套现得提前公告,搞不好还会被中小股东diss。

香港市场再融资就灵活得多,股东大会通过后最快2周就能完成配售。不过要注意的是,港股流动性是个双刃剑。除了头部企业,很多中小票的日均交易量还不如国内ST股,有些公司上市半年后股价就长期横盘。

国内监管更注重事前审核,光是招股书里风险提示就要写够50页。去年有家拟上市公司因为官网宣传语用了“行业领先”被要求整改,理由是可能误导投资者。不过上市后的持续督导相对宽松,除非出大问题否则不会轻易出手。

香港监管则是典型的事后追责模式,上市时材料可以写得比较奔放,但一旦被发现虚假陈述,轻则集体诉讼,重则刑事处罚。某地产公司就因为在年报中隐瞒表外负债,被香港证监会罚了2.9亿港币,还连带保荐人一起吃了罚单。

说到底,选香港还是国内上市,就像选西装还是唐装——得看你要出席什么场合。如果企业有国际业务布局,或者创始人想保持控制权,香港可能更合适;要是主要市场在国内,又想要更高估值溢价,A股仍是首选。不过现在很多老板学精了,直接玩“A+H”双上市,就像在两条河里同时下网,总有一边能捞到大鱼。

发表评论

暂时没有评论,来抢沙发吧~