随着老龄化社会进程加快,越来越多的老年人面临资金周转需求。本文系统梳理了老年人可申请的贷款类型,深度解析银行、信用社、政府专项等渠道的申请条件和操作流程,并针对抵押贷款、保单质押等特殊形式展开说明,同时结合典型案例和风险提示,为老年群体提供安全可靠的融资参考方案。

当前市场上专为老年群体设计的贷款产品主要分为四大类:商业银行养老贷、农村信用社助老贷、政府专项补贴贷款以及保险抵押贷款。其中商业银行产品普遍要求年龄不超过70周岁,需提供稳定退休金流水或固定资产抵押。例如中国银行推出的"银发无忧贷",最高可贷50万元,期限最长5年。农村信用社则侧重农村地区,接受土地承包经营权抵押,年龄上限可放宽至75岁。

政府专项贷款以地方民政部门牵头为主,例如北京市的"孝心贷"项目,子女可作为共同借款人,帮助60岁以上老人获得医疗养护资金。保险抵押类产品需注意,只有具备现金价值的寿险保单才具备质押资格,且贷款额度通常不超过保单价值的80%。

年龄、收入证明和抵押物构成贷款审批的三大核心要素:

特殊情况下可采取子女担保或多人联保方式。例如建设银行的"亲情贷"允许直系亲属作为共同借款人,将申请人年龄上限提升至75岁。需要特别注意,农村宅基地抵押存在政策限制,需提前咨询当地不动产登记部门。

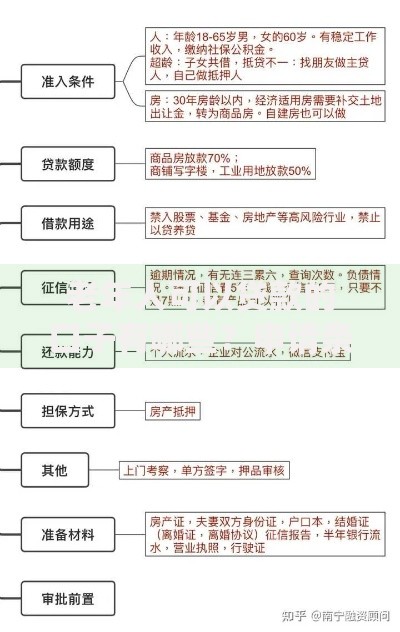

上图为网友分享

选择贷款产品需综合评估资金需求、还款能力、贷款成本三个维度。短期小额资金周转(10万元以内)优先考虑信用贷款,年化利率约6%-8%。中长期大额需求建议选择抵押贷款,利率可降至4.5%以下。以某城商行产品对比:

| 产品类型 | 最高额度 | 期限 | 利率 |

|---|---|---|---|

| 养老信用贷 | 30万 | 3年 | 7.2% |

| 房产抵押贷 | 500万 | 10年 | 4.35% |

建议优先选择提供按月付息到期还本的还款方式,避免等额本息带来的月供压力。对于参与养老保险的群体,可探索"以房养老"反向抵押贷款,每月领取固定生活金。

老年群体贷款需特别防范三大风险:利率陷阱、还款违约和财产纠纷。部分机构宣传的"低息贷款"实际包含高额服务费,综合年化利率可能超过15%。还款能力评估要预留20%以上的安全边际,避免因医疗支出导致断供。

重点注意抵押物处置风险,签订合同前务必确认:

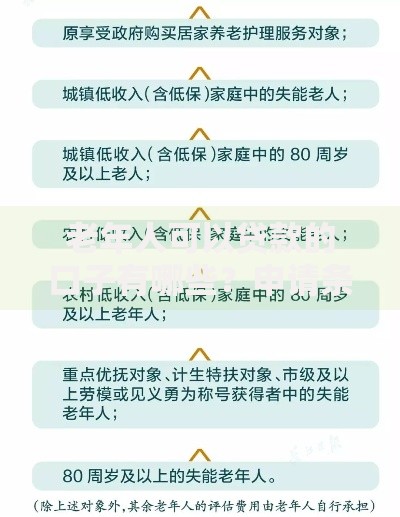

上图为网友分享

建议通过正规金融机构办理,避免参与民间借贷。如遇要求提前支付保证金、公证费的情况,应立即终止交易并向银保监会举报。

案例一:上海张女士(68岁)凭借价值300万元的房产,成功申请到某股份制银行抵押贷款150万元,利率4.6%,分10年还清。关键操作点包括:

案例二:山东农户李大爷(72岁)通过农村合作社获得8万元助农贷款,采用果园经营权抵押+子女担保模式,年利率5.2%,用于购买农用设备。该案例的借鉴意义在于合理利用政策支持,选择具有地方特色的贷款产品。

问题1:超过70岁还能申请贷款吗?

部分地方银行和信用社接受75岁以下申请人,但需增加担保人或提高抵押物价值。例如浙江民泰商业银行对优质客户年龄放宽至75岁,但贷款期限不得超过5年。

上图为网友分享

问题2:无退休金如何证明还款能力?

可提供租金收入证明、金融资产证明或子女收入佐证。某农商行规定:存款余额达贷款金额50%即可替代收入证明。

问题3:贷款资金能否用于孙辈教育?

原则上需符合贷款用途规定,医疗、养老、住房改造等属于合规用途。若需用于教育支出,建议选择消费贷款产品并如实申报资金用途。

发表评论

暂时没有评论,来抢沙发吧~