征信记录是贷款审批的核心依据,本文深度解析征信不良的判定标准、查询方法及修复路径,揭示银行审核内幕与应对策略,帮助用户系统性解决信用难题。

目录导读

- 征信黑名单的判定标准是什么?

- 征信记录对贷款申请有哪些具体影响?

- 如何查询个人征信报告?

- 征信不良记录的五大常见原因

- 修复征信记录的三个有效方法

- 银行与金融机构的征信审核差异

1. 征信黑名单的判定标准是什么?

金融机构通过20余项指标评估征信状况,主要关注三大核心维度:逾期频率、欠款金额和查询密度。连续三个月逾期或累计六次违约记录即触发预警机制,信用卡透支超限额80%构成高风险信号。值得关注的是,征信查询次数每月超过3次就会降低信用评分,频繁申贷行为会被系统标记为资金链紧张。

具体判定标准存在行业差异,商业银行通常采用五级分类制度:正常、关注、次级、可疑、损失。当出现以下情况时,借款人将被列入重点监控名单:

- 当前存在未结清呆账

- 两年内担保代偿记录

- 强制执行司法记录

- 循环贷款账户异常

这些指标直接影响金融机构的

风险定价模型,导致贷款利率上浮或直接拒贷。

2. 征信记录对贷款申请有哪些具体影响?

征信不良直接影响贷款成功率、额度及利率三大关键要素。银行系统自动筛选时,会将申请人划分为ABCD四个信用等级:

- A级客户享受基准利率下浮10%

- B级执行标准利率

- C级上浮20%-50%

- D级直接进入人工复核

某股份制银行数据显示,征信评分低于600分的客户,贷款审批通过率不足35%,且需提供额外抵押担保。

上图为网友分享

在信贷产品选择方面,征信瑕疵者只能申请特定产品:

- 抵押类贷款额度压缩30%

- 信用贷产品限制在5万以内

- 消费分期需提高首付比例

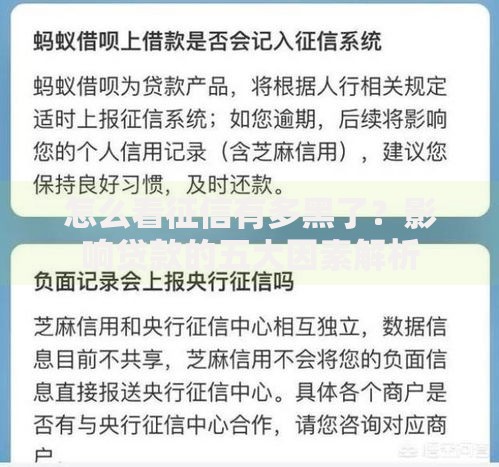

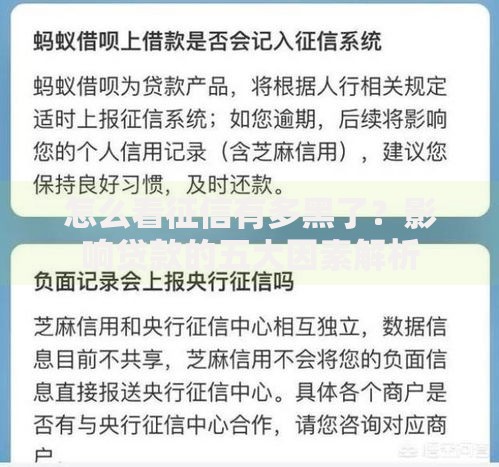

值得注意的是,

网贷平台接入央行征信系统后,微粒贷、借呗等产品的使用记录同样纳入评估体系,频繁使用将导致信用画像失真。

3. 如何查询个人征信报告?

查询征信有线上线双通道,推荐每年至少核查两次。官方渠道包括:

- 中国人民银行征信中心官网

- 指定商业银行智能柜员机

- 线下征信分中心柜台

线上查询需完成

四级身份认证:银行卡验证、数字证书、问题验证和人脸识别。报告包含五个核心模块:个人基本信息、信贷交易明细、公共记录、查询记录和异议标注。

解读报告需重点关注三类信息:

- 账户状态显示为呆账或止付

- 最近6个月硬查询次数

- 授信协议有效期限

发现错误信息时,可依据《征信业管理条例》第25条发起异议申诉,通常15个工作日内完成核查修正。

4. 征信不良记录的五大常见原因

根据银保监会2023年投诉数据分析,主要失信行为包括:

- 信用卡年费逾期占比38%

- 房贷还款日设置失误占22%

- 担保贷款连带责任违约占15%

- 分期手续费计算错误占12%

- 身份盗用引发的异常贷款占8%

这些情况往往源于

金融常识缺乏与账户管理疏漏,建议设置自动还款缓冲期,保留代扣协议等法律文件。

特别警惕睡眠信用卡年费陷阱,某城商行案例显示,客户因未激活信用卡产生680元年费逾期,导致房贷利率上浮0.5个百分点。处理此类问题需把握三个要点:

- 及时结清欠款并索取凭证

- 要求银行出具非恶意逾期证明

- 在征信更新周期内提交申诉

上图为网友分享

5. 修复征信记录的三个有效方法

合法修复路径包括:

- 异议申诉机制:适用于信息录入错误

- 信用承诺制度:部分银行提供信用重建计划

- 时间覆盖原则:不良记录五年后自动消除

某股份制银行试点数据显示,参与信用修复计划的客户,12个月内评分提升达87分。修复过程中需注意:

- 避免使用市面所谓"征信洗白"服务

- 同步改善多头借贷状况

- 建立新的合规信用轨迹

实际操作中,信用卡规范使用是最佳修复工具。建议选择准贷记卡进行重建,每月消费控制在额度的30%-50%,保持12期以上完美还款记录。配合定期存款、理财账户等资产证明,可加速信用评分恢复。

6. 银行与金融机构的征信审核差异

不同机构的风控模型存在显著差异:

- 国有银行侧重逾期连续性

- 股份制银行关注负债收入比

- 消费金融公司考核行为数据

- 网贷平台依赖大数据风控

某消费金融公司内部标准显示,允许客户存在2次以内非连续逾期,但要求当前无展期记录。这种差异为征信瑕疵者提供了

阶梯式融资策略。

建议申请人建立信用修复路线图:

- 优先修复商业银行关注指标

- 处理小额贷款公司逾期

- 优化第三方数据平台画像

同时注意,部分农商行采用

邻里口碑评估体系,本地化社交关系可能影响贷款审批结果,这种非标审核方式为特定人群提供了融资突破口。

暂时没有评论,来抢沙发吧~