随着监管政策持续收紧,2025年网贷行业将全面停止放款的消息引发广泛关注。本文深入解析政策出台背景、对借贷市场的影响路径,以及个人与企业应对资金缺口的替代方案,同时探讨传统金融机构如何填补市场空白,为读者提供前瞻性决策依据。

网贷行业自2015年爆发性增长以来,累计暴露三大系统性风险:高坏账率引发的金融风险传导、过度借贷导致的社会负债危机、违规操作触发的消费者权益侵害事件。截至2024年三季度末,全国网贷平台逾期率中位数已达18.7%,部分区域性平台实际坏账率突破35%,远超商业银行信用卡业务3-5%的常规水平。

监管层通过穿透式监管发现,网贷资金流向存在严重错配现象。约42%的放款资金最终流入股市、虚拟货币等高风险投资领域,仅有28%用于真实消费场景。这种资金空转不仅加剧金融系统脆弱性,更催生出多级债务链条,形成威胁宏观经济稳定的潜在风险点。

此次政策调整的核心目标包含三个维度:

① 金融风险隔离:切断影子银行与正规金融体系的交叉感染路径

② 债务泡沫管控:遏制居民部门杠杆率非理性攀升趋势

③ 市场秩序重构:引导金融服务回归实体经济的本质属性

上图为网友分享

特别需要关注的是《网络小额贷款业务管理暂行办法》第24条的细则要求,明确网贷机构需在2025年6月30日前完成存量业务清零。该条款通过设置业务过渡期,既避免"一刀切"引发的市场动荡,又为持牌金融机构承接需求留出战略窗口期。

市场重构将沿着三个方向展开:

① 机构替代:商业银行消费金融子公司将承接60%以上市场份额,其线上信贷产品年化利率将下探至8-15%区间

② 产品创新:区域性银行将推出场景化数字信贷产品,如教育分期、医疗信用支付等定向服务

③ 监管科技:金管局将建立全国统一的互联网贷款信息登记系统,实现跨平台借贷数据实时监控

值得警惕的是地下钱庄回潮风险。据反洗钱监测中心数据显示,2024年民间非法放贷涉案金额同比激增73%,这要求监管层必须建立多部门联防联控机制,在清理网贷乱象的同时守住金融安全底线。

个人用户可通过四重路径解决资金需求:

① 正规金融机构产品:包括银行信用贷(利率4.35%-15%)、消费金融公司(利率10%-24%)

② 政策性金融工具:人社部创业担保贷款(财政贴息后利率≤2.2%)

③ 供应链金融:核心企业授信额度可拆分至上下游小微商户

④ 信用支付工具:合规经营的电商平台白条类产品(单笔限额≤5万元)

对企业主而言,区域性股权市场的私募可转债发行门槛将降至500万元,同时应收账款融资平台的票据贴现业务办理时效缩短至T+1工作日。这些制度创新将有效缓解中小微企业的流动性压力。

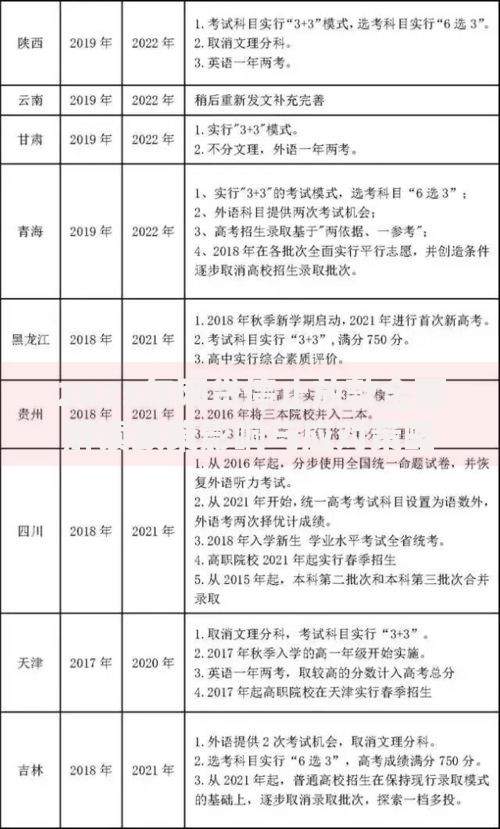

上图为网友分享

建立三维度应对体系:

财务规划层:使用央行征信中心提供的个人债务健康诊断工具,自动生成债务优化方案

信用管理层:通过"信用修复绿色通道"消除历史逾期记录,提升银行授信额度

应急储备层:配置数字银行存款产品(如智能通知存款),保持资金灵活性的同时获取2.8%-3.5%收益

重点提醒用户关注反催收黑产风险。近期出现的"债务优化"骗局已导致23省逾5万人受损,正规解决方案应通过银保监会公布的持牌调解机构实施。

金融服务将呈现四化发展趋势:

① 持牌化:所有信贷服务必须经由银保监会批准机构提供

② 场景化:贷款资金与具体消费场景强制绑定,禁止提现功能

③ 智能化:运用联邦学习技术构建多方安全计算模型,在保护隐私前提下提升风控精度

④ 普惠化:依托数字人民币智能合约技术开发定向纾困贷款,实现资金用途全流程监控

在此过程中,金融科技监管沙盒将发挥关键作用。目前已入围试点的"小微企业现金流预测贷款"项目,通过分析企业ERP数据发放动态额度信贷,不良率控制在1.2%以内,展现出技术创新与风险控制的平衡可能。

发表评论

暂时没有评论,来抢沙发吧~