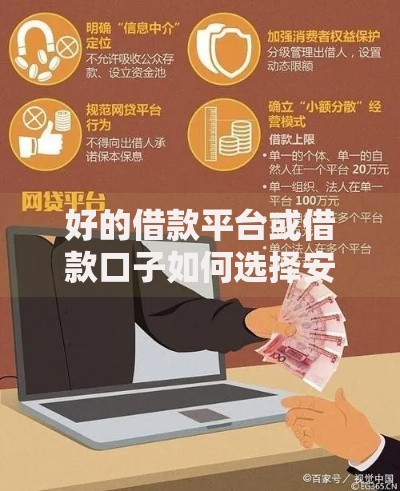

在资金周转需求日益增长的当下,如何选择合规、低息且服务优质的借款平台成为用户关注焦点。本文深度解析正规借款渠道的筛选逻辑,从资质验证到风险防范,系统性拆解借款全流程的决策要点,帮助用户建立科学的借贷选择框架,避免陷入高利贷陷阱。

【核心要素】选择借款平台需重点验证三大资质:金融牌照备案、利率公示规范及用户评价体系。正规平台必定在网站显著位置公示《网络小额贷款业务许可证》编号,可通过地方金融监督管理局官网核验真伪。年化利率必须符合国家规定的民间借贷利率上限(LPR的4倍),且以醒目方式公示综合资金成本。

服务透明度是另一关键指标,优质平台会完整披露借款合同条款,包括但不限于还款计划、逾期处理规则、担保费用等细则。建议优先选择接入央行征信系统的机构,此类平台在风险控制、数据安全方面更具保障。用户可通过中国互联网金融协会官网查询会员单位名录,名单内平台均经过多维度资质审查。

【比价策略】低息借款渠道筛选需建立科学的比较体系:

上图为网友分享

建议使用官方利率计算器进行模拟测算,重点验证等额本息与先息后本两种计息方式的真实成本。例如某平台宣传"日息0.02%",折算年化利率应为0.02%×365=7.3%,若实际计算超过此数值则可能存在隐性费用。优先选择支持按日计息的产品,可有效降低短期周转成本。

【验真指南】资质核查需执行三重验证流程:

特别注意部分平台会伪造监管部门文件,可靠方法是直接访问地方金融监督管理局官网,在"行政许可公示"栏目查询备案信息。例如重庆市金融办会公示辖区内网络小贷公司名单,输入平台运营公司全称即可验证资质状态。

【风险预警】新型网贷诈骗呈现三大特征:伪造银保监会文件、冒充客服诱导转账、开发山寨APP套取信息。防范要点包括:拒绝任何形式的贷前费用支付(包括认证金、解冻金等),谨防要求提供短信验证码的"认证流程",警惕非官方渠道推送的借款链接。

建议安装国家反诈中心APP开启诈骗预警,对陌生来电进行标记筛查。正规借款平台不会要求用户向个人账户转账,所有资金往来均通过持牌支付机构完成。若遇可疑情况,可立即拨打银保监会投诉热线或通过金融消费者保护服务平台进行举报。

【信用优化】征信养护是提高审批通过率的根本:

申请材料准备需注重完整性与一致性,收入证明需与银行流水匹配,居住地址需与征信记录吻合。建议选择与自身资质匹配的产品类型,如公积金贷、税单贷、保单贷等专项产品,此类产品往往具有更宽松的审批条件和更高的额度系数。

【实务解析】针对用户高频疑问给出专业解答:

特别提醒用户关注《个人信息保护法》相关规定,借款平台不得强制读取通讯录或索取与服务无关的隐私信息。若遭遇暴力催收,可保留通话录音、聊天记录等证据,通过中国互联网金融举报信息平台进行维权,监管部门将在15个工作日内介入处理。

发表评论

暂时没有评论,来抢沙发吧~