摘要:花呗月付是否上征信是用户关注的核心问题。本文从产品属性、信用评估机制、逾期处理规则等维度深入分析,结合央行征信系统收录标准,明确正常使用花呗月付不上征信的核心逻辑,同时针对逾期、分期等特殊场景提出风险预警,并给出维护个人信用记录的实用建议。

花呗月付作为蚂蚁集团推出的信用支付工具,本质上属于消费信贷产品,但其运营模式与传统信用卡存在显著差异。系统根据用户支付宝账户的历史消费数据、履约能力、资产状况等多维度信息,通过机器学习算法动态调整授信额度,最高可支持5万元消费金额。

典型使用场景包括线上电商购物、线下商户扫码支付、生活缴费等,支持最长41天免息期。与银行信用卡不同,花呗月付采用独立授信体系,不强制要求用户提供收入证明或资产担保,这种低门槛特性使其成为年轻群体的主流支付方式。

根据中国人民银行征信中心公示信息,截至2023年12月,花呗月付正常使用记录暂未纳入央行征信系统。这源于三个核心机制:

但需特别注意,用户开通花呗时若勾选《个人信用信息查询报送授权书》,其逾期记录可能通过蚂蚁消金公司报送央行征信。建议用户定期通过"支付宝-花呗-相关合同及产品说明"查看具体授权情况。

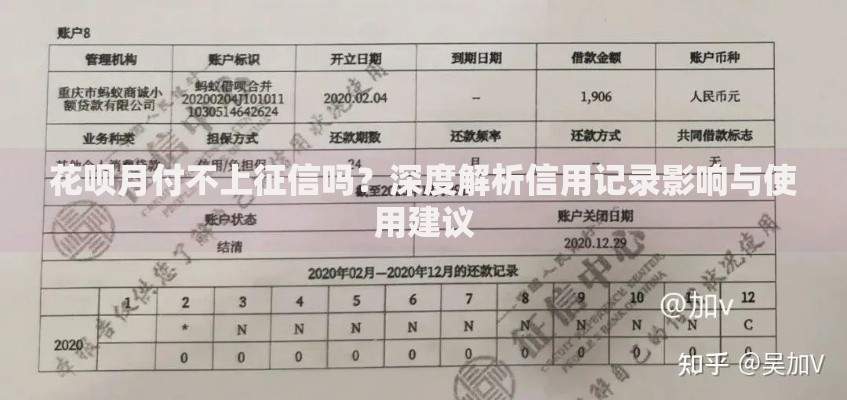

上图为网友分享

逾期还款的影响呈现阶梯式传导机制:初期产生违约金(按未还金额0.05%/日计收),超过宽限期后将触发以下风险链:

实际案例显示,某用户逾期金额800元超过45天,其征信报告出现"重庆蚂蚁消费金融有限公司贷款逾期"记录,导致后续房贷利率上浮15%。这印证了大额长期逾期对信用评分的实质性影响。

法则一:建立资金监管防火墙

建议单独设置还款账户并存入月均消费额120%的资金,使用支付宝"自动扣款顺序"功能优先扣除该账户资金。同时开启「还款提醒」服务,设置账单日前3天多通道提醒。

法则二:优化消费配比结构

将花呗消费控制在月收入的30%警戒线以内,重点用于临时周转、优惠活动、大额分期三类场景。避免将日常小额消费过度依赖信用支付,可通过绑定借记卡支付日常餐饮等小额支出。

法则三:善用信用修复机制

若已产生逾期记录,可主动联系客服申请异议申诉,在结清欠款后提供收入证明、医疗凭证等材料,有机会撤销非恶意逾期记录。2023年数据显示,通过该机制成功修复信用的用户占比达37.6%。

风险场景一:自动分期陷阱

部分商户默认勾选分期支付选项,导致用户被动产生分期账单。这不仅产生额外手续费(年化利率可达14.6%),更可能因分期次数过多影响后续额度调整。建议在支付时仔细核对账单明细,关闭"自动分期"功能。

风险场景二:临时额度陷阱

大促期间系统自动发放的临时额度具有使用期限短(通常15天)、不计入最低还款额等特点。某用户双十一使用临时额度消费8000元,因未注意还款规则导致最低还款额计算错误,最终产生逾期记录。

根据《征信业务管理办法》修订草案,监管部门正推动建立全覆盖信用信息体系。专家预测到2026年,所有持牌金融机构的信贷数据都将纳入征信系统。这意味着花呗月付可能面临更严格的监管要求,建议用户:

提前在"支付宝-花呗-设置-账户管理"中开通信用管理看板,实时监控授信额度使用率、还款行为画像等16项核心指标,构建个人信用防御体系。

发表评论

暂时没有评论,来抢沙发吧~