征信报告中的呆账记录可能成为贷款审批的致命阻碍。本文将深度解析呆账的形成机制,从核实信息真实性、协商还款方案到申请记录更新,系统化拆解消除呆账的完整流程,并提供避免二次逾期的信用维护策略,帮助用户从根本上修复征信问题。

呆账在征信体系中被归类为最高级别的负面记录,其形成通常需要满足三个条件:

1. 逾期时间超过180天且未签订展期协议

2. 金融机构经过三次以上有效催收

3. 欠款被会计科目划入损失类资产

与普通逾期不同,呆账不仅反映还款能力问题,更表明债务人存在主观逃避债务的倾向。根据央行征信中心数据,含呆账记录的贷款申请拒绝率高达92%,修复周期通常是普通逾期的2-3倍。

上图为网友分享

收到征信报告后,需立即进行四维交叉验证:

若发现异常,应立即向人民银行征信中心提交异议申请,需准备身份证复印件、情况说明、佐证材料三件套,处理周期通常为15个工作日。

场景一:原债权方仍持有债权

直接联系银行不良资产处置部门,协商时注意三点:

1. 要求出具未结清证明确认具体金额

2. 争取减免政策(通常可减免30-50%违约金)

3. 协商分期方案(建议分6-12期)

场景二:债权已转让给资产管理公司

需同步联系原银行和AMC机构,获取债权转让通知书,还款后要求AMC出具结清证明并盖章。

场景三:涉及司法执行

联系执行法院的执行局书记员,确认是否可进行执行和解,特别注意限高令解除与征信修复的衔接流程。

上图为网友分享

还款完成后,72小时内必须完成关键动作:

1. 向金融机构索取纸质版结清证明,内容需包含:

借款人身份信息

原合同编号

还款总金额及明细

"已结清无争议"字样

2. 登录银行网银系统或亲临柜台,确认账户状态已变更为"结清"

3. 通过央行征信中心官网提交更新申请,或前往线下征信分中心递交材料,更新周期通常为15-45天。

呆账消除后,各类贷款的申请时点有显著差异:

| 贷款类型 | 可申请时间 | 通过率参考 |

|---|---|---|

| 信用卡 | 消除后6个月 | 40-60% |

| 消费贷 | 消除后1年 | 30-50% |

| 房贷 | 消除后2年 | 50-70% |

| 经营贷 | 消除后3年 | 60-80% |

建议通过小额循环贷(如1万元以内)逐步重建信用,每月使用度控制在30%以内,按时还款6期后可显著提升评分。

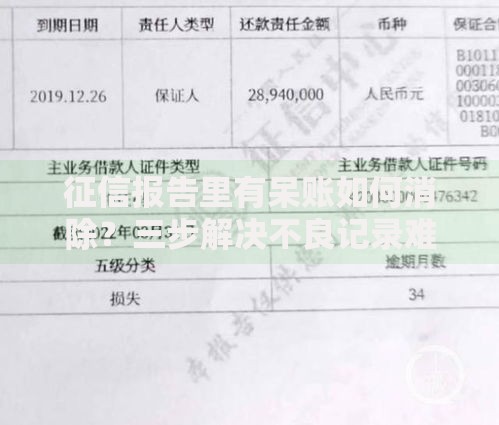

上图为网友分享

机制一:账单管理自动化

设置银行自动扣款+第三方支付提醒双保险,建议绑定工资卡+备用卡两个扣款渠道。

机制二:特殊场景备案

如遇失业、重疾等情况,提前向银行提交困难证明申请停息挂账,避免进入催收流程。

机制三:年度征信审查

每年通过银行柜台(免费2次)或网上银行(收费版本)获取详细版报告,重点关注五级分类状态。

机制四:债务结构优化

采用雪球法优先偿还小额债务,将贷款数量控制在3笔以内,总负债率不超过月收入的50%。

发表评论

暂时没有评论,来抢沙发吧~