随着金融需求多样化,部分用户关注无需征信审核的贷款渠道。本文系统梳理了当前市场上无需查询征信的贷款平台类型,解析其运作模式、申请条件及潜在风险,并提供合规借贷建议,帮助用户在保障资金安全的前提下合理选择融资方案。

目前市场上宣称无需征信的贷款平台主要分为三类:P2P网络借贷平台、小额贷款公司和民间借贷机构。其中部分地方性小贷公司通过自有风控系统,采用社保缴纳记录、通讯录验证等方式替代征信查询,如某些区域性消费金融公司推出的应急借款产品。但需注意,90%以上持牌金融机构仍需接入央行征信系统,真正完全无征信的平台多为非银行类机构。

典型平台运作模式包括:

1. 抵押/质押贷款:接受车辆、贵金属等实物抵押

2. 数据授信:通过分析手机运营商数据、电商消费记录建立信用模型

3. 会员制借贷:要求借款人购买平台会员资格作为信用保证

需特别警惕以"无视黑白户"为宣传的非法平台,这类机构往往涉及高利贷或诈骗风险。

申请无征信贷款需满足特定资质要求,主要包括:

基础材料:

有效期身份证件

实名制手机号(通常需使用6个月以上)

常用银行卡

补充证明:

社保/公积金缴纳记录(部分平台要求连续缴纳6个月)

车辆行驶证或房产证明(抵押类产品)

电商平台消费流水(数据授信类产品)

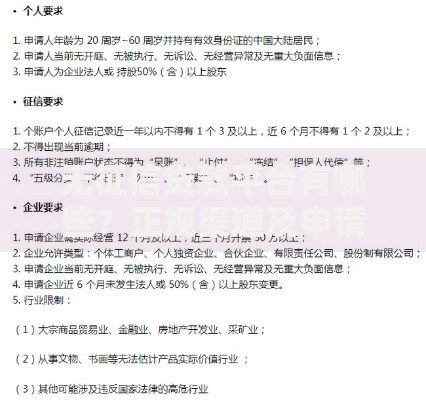

上图为网友分享

审批流程通常包括三重验证:

1. 身份核验:通过人脸识别比对公安系统数据

2. 还款能力评估:分析银行流水或电子账单

3. 社交关系验证:要求提供紧急联系人信息

部分平台会设置会员准入机制,要求借款人预存保证金或购买信用保险,此类操作存在较大资金风险需谨慎对待。

根据《网络小额贷款业务管理暂行办法》,持牌机构发放贷款必须进行必要征信核查。目前完全合规的无征信贷款仅限于两种情形:

1. 单笔授信额度5万元以下的消费分期产品

2. 采用特定场景数据替代征信的创新型贷款

需特别注意,年利率超过36%的贷款不受法律保护。建议借款人通过以下方式验证平台合法性:

查询企业工商登记信息

核实地方金融监管部门备案情况

确认资金放款方为持牌金融机构

选择无征信贷款需重点防范三类风险:

资金成本风险:

实际年化利率普遍在18%-36%之间

部分平台收取账户管理费、服务费等隐性费用

信息安全风险:

77%的非持牌平台存在过度收集通讯录、相册权限等问题

个别机构违规出售借款人数据形成黑色产业链

法律合规风险:

暴力催收发生率达32%

合同条款存在"砍头息"等违规设定

建议采取以下防范措施:

1. 优先选择资金存管在银行的平台

2. 详细阅读电子合同条款

3. 保留所有交易凭证和沟通记录

4. 单平台借款金额不超过月收入50%

特定需求群体可考虑无征信贷款方案:

征信修复期用户:信用卡逾期修复中的借款人,需提供结清证明

新就业群体:毕业3年内大学生,需提供劳动合同+社保缴纳记录

个体工商户:需提供6个月以上店铺流水+经营场所证明

特殊职业者:自由职业者需补充收入证明材料(如稿费合同、设计订单)

上图为网友分享

以下人群应避免申请:

无稳定收入来源者

已有多个平台借款记录

近期频繁申请贷款

从事高危职业或特殊行业

对于征信状况不佳的借款人,建议优先尝试以下正规融资渠道:

1. 信用卡分期:逾期已修复用户可申请账单分期(年化利率13%-17%)

2. 担保贷款:寻找符合资质的担保人共同借贷

3. 保单质押:具有现金价值的寿险保单可申请贷款

4. 公积金信用贷:连续缴纳公积金12个月可申请低息产品

5. 亲友周转:签订规范借款协议约定合理利息

金融机构创新产品方面,部分银行推出"征信白户专享贷",通过分析税务数据、公共事业缴费记录建立信用画像,此类产品年利率可低至8.5%,较无征信贷款更具成本优势。建议借款人通过多渠道比价、分阶段融资的方式优化资金成本。

发表评论

暂时没有评论,来抢沙发吧~