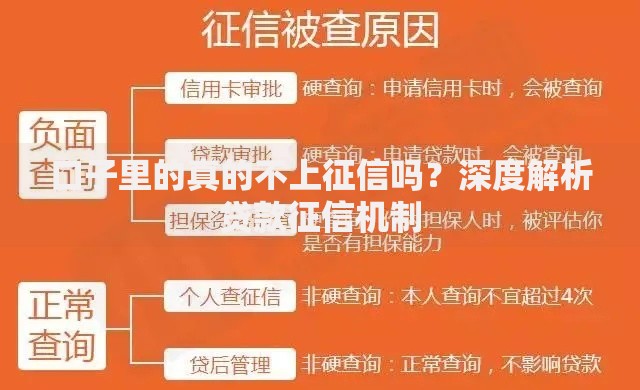

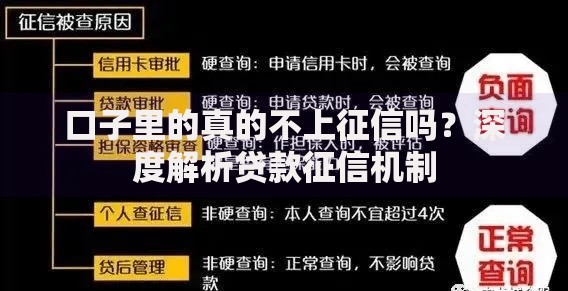

随着网络贷款平台激增,"不上征信"成为部分借贷产品的宣传噱头。本文深入剖析所谓"口子"贷款与征信系统的真实关联,解密金融机构数据报送规则,揭示隐藏的征信风险,帮助借款人建立正确的信用管理认知。

所谓"不上征信"的贷款产品主要存在于两类机构:未接入央行征信系统的民间借贷组织和采用非实时报送机制的金融机构。根据《征信业管理条例》,持牌金融机构必须接入征信系统,但存在三个月内的数据延迟报送现象。部分小额贷款公司通过技术手段规避监管,采用"代偿模式"或"联合放贷"方式隐藏真实借贷记录。

值得注意的是,2020年二代征信系统上线后,非银机构的借贷数据覆盖率已提升至78%。即使某些平台宣称不上征信,其合作方可能已将数据共享至百行征信、朴道征信等市场化机构。借款人可通过以下特征初步判断:

借款人可通过四步验证法确认贷款征信属性:首先查验放款机构金融牌照,持牌消费金融公司、商业银行必须接入征信;其次查看借款合同中的《个人征信授权书》;再次通过央行征信中心官网申请信用报告;最后关注还款后是否收到征信更新短信提醒。

上图为网友分享

技术层面可检测平台数据接口:接入征信系统的机构在用户注册时会触发征信查询协议,表现为需要单独勾选的授权选项。部分平台采用"先放款后补授权"的违规操作,这种情况借款人可向当地银保监局举报。

表面不上征信的贷款暗藏多重风险:数据黑市流通风险(72%的违规平台会转卖用户信息)、复合利息陷阱(实际年化利率可达300%-800%)、法律追偿风险(94%的诉讼案件最终仍需偿还本金)。

更严重的隐性影响在于:

1. 影响其他金融机构的风控评估

2. 触发反洗钱系统监控

3. 导致大数据征信评分降低

4. 形成多头借贷恶性循环

即使未上央行征信,这些记录仍会影响支付宝芝麻分、腾讯微信支付分等商业信用评分体系。

逾期影响存在三重传导机制:直接对接征信的贷款逾期3天即产生记录;非征信贷款逾期30天后,平台可能将债权转让给持牌机构从而间接上征信;长期拖欠会触发行业黑名单共享机制,被其他金融机构联合封杀。

典型案例显示:某借款人通过5家"不上征信"平台借款后,虽然央行征信报告无记录,但在申请银行房贷时,银行通过第三方数据公司查获其隐性负债记录,最终导致贷款审批失败。这揭示出现代信用评估已形成央行征信+商业征信+大数据的三维体系。

上图为网友分享

建立三维防御策略:事前通过"企查查"核实平台资质,事中保存所有电子合同,事后定期查询征信报告。建议借款人遵循"三不借"原则:

遇到暴力催收时,可立即向中国互联网金融协会官网(www.nifa.org.cn)提交投诉,同时保留通话录音、聊天记录等证据链。根据《个人金融信息保护试行办法》,借款人有权要求平台删除非法获取的信息。

从五个维度可辨识贷款产品的合规性:

| 对比项 | 正规贷款 | 口子贷款 |

|---|---|---|

| 年利率范围 | 7.2%-24% | 24%-800% |

| 合同披露 | 明确展示所有费用 | 隐藏服务费、砍头息 |

| 征信对接 | 实时对接央行系统 | 间接或延迟对接 |

特别提醒:2023年实施的《征信业务管理办法》要求所有放贷机构必须在贷款审批时明确告知征信报送方式。借款人可通过要求平台出具《征信事项告知书》来验证其合规性,该文件必须包含具体报送的征信机构名称和数据更新频率。

发表评论

暂时没有评论,来抢沙发吧~