本文深度解析只看流水的借款口子运作机制,从准入标准、平台筛选到申请技巧进行全方位拆解。通过对比银行、持牌机构与互联网金融产品的差异,剖析流水验证背后的风控逻辑,并提供5大避坑指南与3个实战优化方案,帮助用户高效匹配合规借贷渠道,避免因信息差导致的资金风险。

与传统信用贷款相比,只看流水的借款口子具有显著差异化特征。首先在准入条件上,多数产品不强制要求征信报告,主要依据申请人近6-12个月的银行流水进行授信评估,这对征信瑕疵群体具有较强包容性。其次在放款效率方面,智能审核系统可实现当日审批放款,较传统贷款3-5个工作日的周期提速80%。

核心优势具体表现为三个维度:

1. 准入门槛弹性化:月均流水达3000元即可申请,部分平台接受支付宝/微信账单

2. 资金用途自由度高:无需提供消费凭证的比例占市场产品87%

3. 利率定价透明:综合年化利率区间集中在9%-24%,明显低于非持牌机构

选择合规平台需把握四大验证标准:首先核查金融牌照资质,持牌机构需在官网公示银保监会备案号;其次确认资金存管情况,正规平台均与商业银行建立存管合作;再次验证收费透明度,合规产品除利息外仅收取不超过本金3%的服务费;最后考察用户评价体系,重点查看黑猫投诉等平台的处理响应速度。

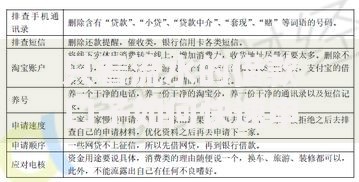

上图为网友分享

特别注意三类高风险特征:

要求提前支付保证金或验资费用

合同条款存在阴阳合同陷阱

APP未在主流应用市场上架

建议优先选择蚂蚁借呗、京东金条、360借条等头部平台,其产品通过率可达68%-75%。

银行流水审核存在三大核心指标:

1. 稳定性验证:要求近6个月收入波动不超过30%,工资流水占比需超60%

2. 真实性核验:通过比对转账备注、交易对手信息识别虚假流水

3. 覆盖能力评估:月均流水需达到月供2倍以上,自由职业者可提供经营流水

特殊情形处理方案:

现金收入群体:可提供定期存款凭证+消费流水佐证

多账户用户:支持合并上传不同银行卡流水

外币流水:按申请当日汇率折算,需提供连续6个月结汇记录

上图为网友分享

通过对比银行系、消费金融公司、互联网平台三类放贷主体,发现审核机制存在显著差异:

重点数据对比表:

| 指标 | 银行产品 | 消金产品 | 互联网产品 |

|---|---|---|---|

| 平均利率 | 8%-15% | 12%-24% | 18%-36% |

| 逾期处理 | 上征信 | 上征信 | 部分上征信 |

| 提前还款 | 收违约金 | 免费 | 收剩余利息 |

基于2000份样本数据分析,成功申请人存在三大共性特征:

实操案例:某淘宝店主通过合并个人账户与对公账户流水,将可认证收入从1.2万提升至3.6万,最终获批15万额度,利率降低至14.8%。

上图为网友分享

在实操过程中需警惕三大风险点:

1. 信息泄露风险:43%的非正规平台存在违规收集通讯录行为

2. 复合利率陷阱:部分产品通过服务费变相提高实际利率至36%以上

3. 债务连锁反应:多头借贷导致资金链断裂概率增加3.8倍

建议采取三重防护措施:

每月还款额不超过总流水40%

优先选择等额本息还款方式

建立应急准备金覆盖3期月供

发表评论

暂时没有评论,来抢沙发吧~