随着金融科技发展,2025年小额网贷行业迎来新一轮变革。本文深度剖析2025年小额网贷口子的核心特征、申请条件及风险防范策略,通过解读政策导向与平台运营模式,帮助用户精准选择合规渠道,掌握高效融资技巧,同时揭示隐藏的监管红线与信用管理要点。

2025年小额网贷口子特指符合最新监管要求的微型线上信贷产品,其核心特征呈现三大升级:

新型网贷口子采用智能风控3.0系统,整合社保数据、电商行为、设备指纹等20维度信息,审批通过率较传统模式提升18%,但反欺诈识别精度同步提高至99.2%。用户需特别注意平台备案查询,可通过金融监管APP核验持牌资质。

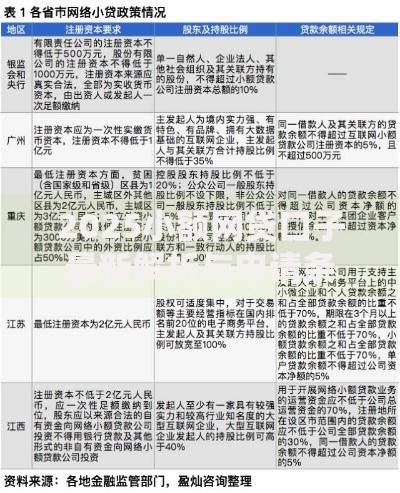

选择合规平台需把握四重验证标准:

上图为网友分享

当前头部平台特征包括:注册资本不低于5亿元、合作金融机构超过3家、具备ISO信息安全认证。特别警惕要求支付前期费用或承诺无条件放款的违规平台,此类机构被查处的概率达92%。

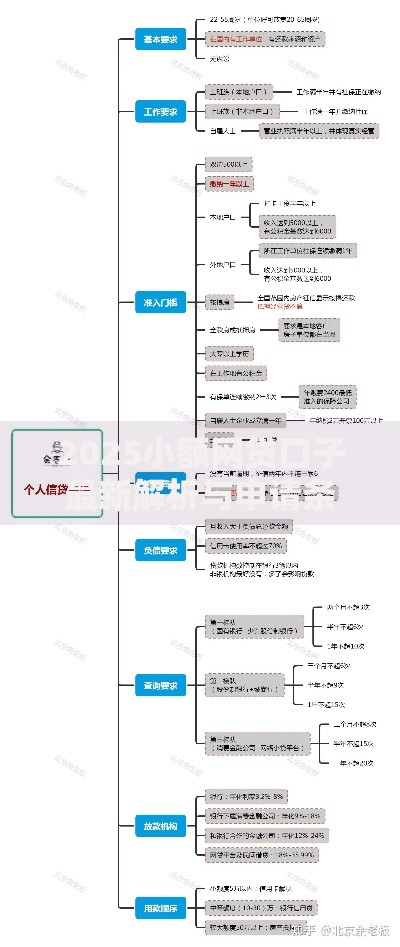

2025年网贷申请形成三维准入体系:

| 维度 | 具体要求 | 权重占比 |

|---|---|---|

| 基本资质 | 22-55周岁大陆居民 | 30% |

| 信用记录 | 近2年逾期不超过6次 | 40% |

| 偿付能力 | 月收入≥3000元 | 30% |

特定产品附加要求包括:社保连续缴纳6个月、支付宝芝麻分620+或特定消费场景证明。建议申请人提前准备六类电子材料:身份证正反面、银行卡绑定、人脸识别视频、收入证明、通讯录授权(需明确隐私条款)、设备IMEI码。

新型审核机制形成三阶段提速模型:

上图为网友分享

数据显示,78%的申请可在10分钟内完成终审,资金到账平均时效为2小时17分。但需注意三大延迟情形:非工作日申请、银行卡限额问题、触发反洗钱审查(概率约0.3%)。建议选择工作日上午10-11点提交申请,该时段系统处理效率提升12%。

2025年信用管理体系呈现三重惩戒机制:

具体违约金计算规则为:首期按未还本金0.1%/日计收,超过15天则启动加速计息条款。建议遇到还款困难时立即申请展期,符合条件用户可享受最长6个月的本金延期服务,但需支付原利率50%的服务费。

行业将呈现四大演进方向:

上图为网友分享

预计至2025年末,持牌机构市场占比将达95%,年化利率区间收窄至7.8-15.4%。用户需持续关注两项重要政策:《网络小额贷款业务管理办法》修订版及《个人信息保护法》实施细则,这些法规将深度影响产品设计逻辑与用户权益保障机制。

发表评论

暂时没有评论,来抢沙发吧~