2025年失信人新规定对个人信贷市场产生深远影响,本文深度解读失信行为界定标准、贷款准入机制改革、联合惩戒强化措施及信用修复创新路径四大核心模块。通过剖析金融机构数据共享机制、失信行为分级管理制度、信用修复考核周期等关键政策,为存在征信问题的群体提供合规解决方案,同时揭示新规对消费金融、房产抵押贷款等业务的实际影响。

根据央行2025年失信人新规定实施细则,金融机构将启用四维信用评估体系:

在贷款审批流程中,各商业银行需接入全国信用信息共享平台3.0系统,实时核查申请人失信状态。对于被纳入三级以上失信名单的借款人,任何金融机构不得发放信用类贷款,抵押贷款额度上限调整为抵押物评估值的60%。值得注意的是,新规首次将虚拟资产处置情况纳入评估,包括数字藏品、加密货币等新型资产形态的变现能力。

2025年失信人新规定扩展了7类新型失信行为认定标准:

上图为网友分享

特别针对灵活就业群体,建立平台经济信用追溯机制。以网约车司机为例,连续取消20单以上将被记录行为失信;自由职业者若在3个以上平台出现服务纠纷,将触发跨平台信用预警。对于企业经营者,新规明确关联企业穿透审查原则,实际控制人旗下任一企业进入破产程序,其个人信用评级自动下调两级。

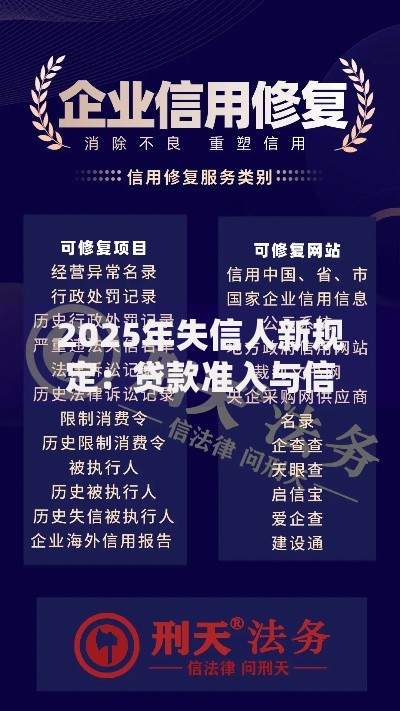

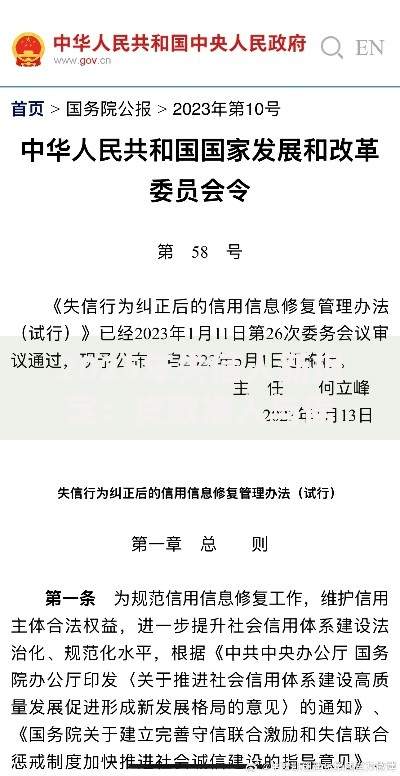

信用修复通道设置三阶递进机制:

修复申请需通过信用修复服务终端机提交,系统自动核验后生成区块链修复凭证。其中,涉及经营类失信的主体,必须提供商业行为改善方案并通过行业协会审核。修复周期从原来的5年缩短至18-36个月,但存在恶意失信行为的当事人需额外完成社会信用观察期(6-12个月)。

上图为网友分享

商业银行实施三级响应制度:

| 失信等级 | 信贷限制 | 账户管控 |

|---|---|---|

| 一级 | 停止新增授信 | 非柜面交易限额1万元 |

| 二级 | 终止分期业务 | 冻结理财账户 |

| 三级 | 提前收回贷款 | 限制第三方支付 |

金融机构需在信贷管理系统中部署智能预警模块,当客户出现以下情形时自动触发风控:

① 连续3个月使用70%以上信用额度

② 同时申请4家以上机构贷款

③ 抵押物价值波动超过15%

对于联合惩戒对象,除信贷限制外,还将同步推送至商务合作黑名单系统,影响企业招投标、行政许可等商事活动。

违约成本核算采用复合计量模型:

基础成本=逾期本金×1.5倍LPR×逾期天数

附加成本=(社会信用分损失值×区域经济系数)+(行业影响因子×企业规模参数)

对于小微企业主,若触发关键人违约条款,除企业资产清算外,还将追索股东家庭共有财产。值得注意的是,新规引入信用成本预付机制,申请大额贷款时需预存信用保证金(贷款金额的5-15%),该资金在还款周期结束后连本带息返还。

上图为网友分享

通过多维政策工具组合,2025年失信人新规定构建起完整的信用管理生态链。建议信贷申请人在办理业务前,通过官方信用体检平台进行风险评估,合理规划融资方案,避免因信息不对称导致信用受损。金融机构则需重点完善贷后动态监测体系,建立客户信用健康档案,在风险防控与业务发展间寻求平衡点。

发表评论

暂时没有评论,来抢沙发吧~