本文深入探讨当前市场上是否存在不上征信的小额贷款,分析其运作模式、潜在风险及合法合规性。通过对比正规金融机构与民间借贷的差异,揭示隐藏的利率陷阱和信用隐患,并提供识别合规贷款渠道的方法。文章还结合最新监管政策,为借款人规划安全融资策略。

不上征信的小额贷款特指未接入央行征信系统的借贷服务,这类机构通常采用线下审核、现金交易或第三方支付等模式完成放款。其业务特征主要体现在三方面:

从法律层面看,根据《征信业管理条例》第29条规定,所有持牌金融机构必须接入征信系统。这意味着现存的不上征信贷款机构可能存在经营资质存疑的问题。实际业务中,这类贷款多集中在民间借贷领域,包括部分P2P平台转型机构、区域性小额贷款公司以及地下钱庄等。

2023年央行发布的《地方金融组织统计报告》显示,全国持牌小贷机构数量已降至5254家,较2020年减少41.3%。在强监管背景下,完全不上征信的贷款渠道呈现以下发展趋势:

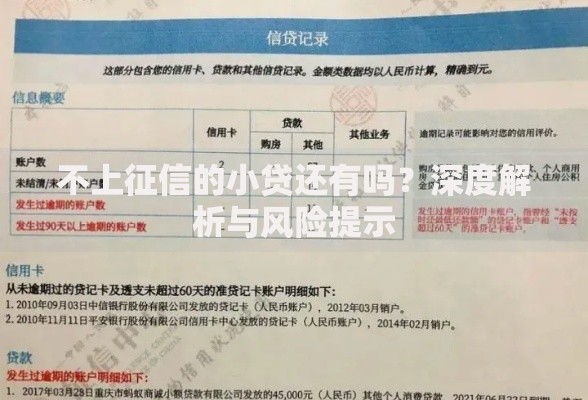

上图为网友分享

值得注意的是,部分机构采取两套账本的运营模式:对优质客户主动上报征信,而风险客户则选择隐匿借贷记录。这种选择性上报行为已涉嫌违反《征信业管理条例》第36条,借款人需警惕相关法律风险。

根据中国裁判文书网2023年公布的金融案件,涉及非征信贷款的纠纷呈现三大风险特征:

典型案例显示,某借款人在3家非征信平台累计借款15万元,通过借新还旧操作导致债务滚雪球至47万元。更严重的是,部分机构采用暴力催收、信息倒卖等违法手段,导致借款人社会关系网遭到破坏。

正规金融机构必须具备以下资质特征,借款人可通过四步验证法进行甄别:

上图为网友分享

以某省金融局公示信息为例,合规小贷公司的注册资本必须达到5000万元以上,且经营范围明确标注"经地方金融监管部门批准"。借款人可通过国家企业信用信息公示系统查询机构实缴资本、行政处罚等关键信息。

对于征信存在瑕疵的借款人,建议优先考虑以下三种合法融资渠道:

以某股份制银行为例,其推出的信用修复贷产品允许两年内逾期不超过6次的客户申请,年利率控制在15%-18%区间。同时,部分地区试点的个人债务重组机制,可为负债人提供法律框架内的债务优化方案。

根据《互联网金融逾期债务催收自律公约》,借款人可采取以下维权措施:

上图为网友分享

司法实践中,某地法院2023年判决的催收侵权案显示,借款人因留存完整的骚扰证据,最终获得精神损害赔偿金3万元。建议借款人建立证据管理档案,详细记录每次催收的时间、方式和内容。

发表评论

暂时没有评论,来抢沙发吧~