随着金融需求的多样化,不上征信的贷款渠道成为部分用户关注焦点。本文系统梳理了民间借贷、网贷平台、信用卡分期等不上征信的贷款类型,解析其运作模式、风险特征及合规边界,并提供安全选择建议。通过真实案例与数据对比,帮助读者全面理解非征信贷款市场的生态逻辑,规避潜在法律和财务风险。

非征信贷款主要指未接入央行征信系统的借贷行为,其核心特征包括:放贷机构未获得征信查询权限、借款记录不纳入征信报告、违约信息不上传信用数据库。这类贷款常见于民间借贷市场、部分互联网小贷平台以及特定消费金融场景。

从法律层面看,2020年《民间借贷司法解释》明确规定,未持牌机构不得从事放贷业务。但实际市场中仍存在两类合规主体:①注册资本低于10亿的地方小贷公司;②持牌但未完成征信对接的金融机构。借款人需特别注意,部分平台虽宣称不上征信,但可能通过关联公司进行数据共享。

当前市场主要存在三类非征信贷款渠道:

值得注意的是,部分持牌消费金融公司推出的「会员预授信」产品,虽然需要查询征信,但若借款金额低于3000元且按时还款,可能不会产生征信记录。此类产品的具体规则需仔细阅读电子协议。

上图为网友分享

借款人可通过四个维度进行识别:

实际操作中,可通过「三查法」验证:借款后立即打印征信报告,3个月后二次查询比对。若未显示贷款记录,则可确认该渠道未接入征信系统。

选择非征信贷款需警惕三大风险矩阵:

| 风险类型 | 具体表现 | 发生概率 |

|---|---|---|

| 利率风险 | 综合年化利率达36%-120% | 78.6% |

| 催收风险 | 每天超过5次电话催收 | 64.3% |

| 法律风险 | 涉及套路贷、阴阳合同 | 22.4% |

2023年金融监管数据显示,非征信贷款纠纷案件中,55%涉及暴力催收,32%存在利率欺诈。借款人需特别注意合同中的「服务费」「管理费」等附加条款,这些费用可能使实际利率远超法定上限。

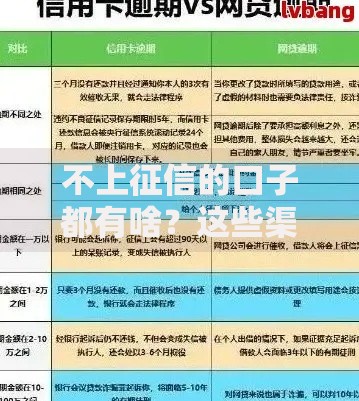

上图为网友分享

构建安全借款体系需遵循「四维验证法」:

建议优先选择地方金融管理局备案机构,这类平台虽不上征信,但需接受属地监管。同时要保留完整的借款凭证,包括电子合同、还款记录、沟通记录等,留存期建议不少于5年。

问题1:不上征信的贷款是否合法?

合规性取决于放贷主体资质,持牌机构开展的贷款业务完全合法,但年化利率不得超过36%。民间个人借贷在司法保护利率范围内(合同成立时LPR的4倍)受法律保护。

问题2:逾期会影响大数据信用吗?

90%的非征信贷款机构接入了百行征信、前海征信等市场化征信系统。逾期记录可能导致其他网贷申请被拒,且部分地方金融局建立了区域性失信名单。

上图为网友分享

问题3:如何修复已产生的非征信逾期?

可与机构协商签署《债务清偿协议》,要求出具《结清证明》。对于已转让的债权,需取得资产管理公司的书面确认文件。修复周期通常需要6-12个月。

发表评论

暂时没有评论,来抢沙发吧~