2025年贷款市场将迎来新一轮政策调整与技术革新,本文从银行政策、互联网金融、政府扶持项目三大维度,系统分析个人及企业获取资金的核心路径。通过对比不同贷款渠道的利率、门槛、风险指标,揭示2025年高通过率融资策略,并提供可落地的信用优化方案。

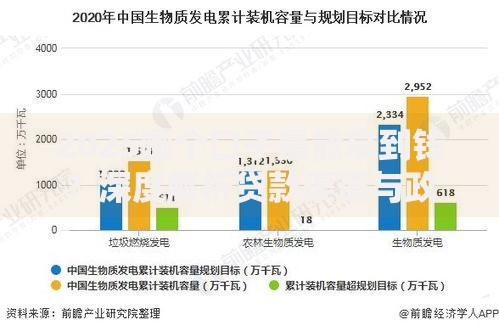

中国人民银行2025年信贷政策白皮书显示,绿色金融贷款额度将提升至年度总额的35%,针对新能源、节能减排企业的贴息政策扩大覆盖范围。在个人信贷领域,央行明确要求商业银行将首套房贷款利率下限调整为LPR-20基点,同时收紧消费类信用贷审批标准。

值得关注的是,数字人民币应用场景的贷款发放通道正式投入运营,六大国有银行已开通数字货币质押融资服务。在技术创新方面,区块链存证技术被纳入小微贷风控体系,企业供应链数据上链后可提升30%授信额度。监管部门特别强调,跨平台借贷数据将全面接入征信系统,多头借贷用户的审批通过率将下降42%。

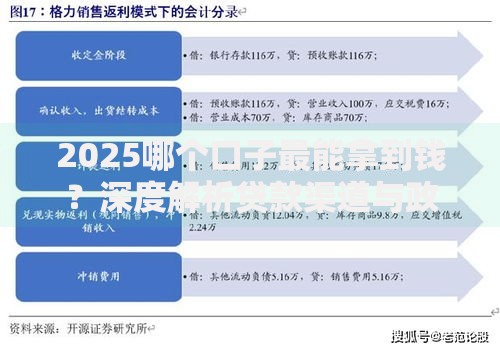

2025年商业银行推出的特色贷款产品呈现明显分化:

上图为网友分享

个人贷款方面,抵押贷综合成本率降至4.2%-5.8%区间,较信用贷低1.5个百分点。但需注意,房产二押业务已在全国27个城市受限,评估价采用动态调整机制。建议申请者优先选择本行存量客户专享通道,可缩短审批周期7-15个工作日。

持牌消费金融公司2025年市场占有率预计突破28%,其核心优势在于:

但需警惕部分平台的综合年化利率可达24%-36%,且存在服务费重复收取问题。建议优先选择已完成央行征信直连的头部平台,其资金流向监管更透明。值得注意的是,助贷机构不得直接收取担保费的新规将于2025年Q2实施,这将重构行业盈利模式。

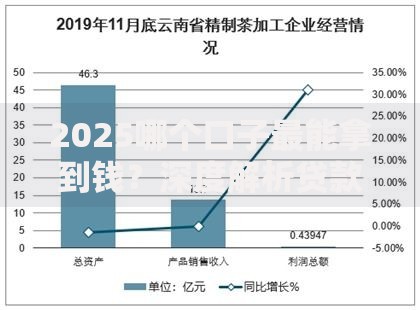

2025年国家重点扶持领域包括:

上图为网友分享

申请者需准备三证合一的电子营业执照、近三年完税证明、项目可行性报告等核心材料。关键时间节点包括:3月31日前申报可参与上半年评审、9月30日前锁定年度剩余额度。建议通过政务服务网-助企纾困专区提交电子材料,审批周期比线下窗口缩短40%。

根据银保监会最新风险提示,需重点防范三类风险:

建议采用压力测试工具模拟利率上浮50个基点后的还款能力,同时购买贷款保证保险对冲突发风险。特别注意,民间借贷司法保护利率已下调至12%,超出部分不受法律保护。

优化贷款申请的三大核心策略:

上图为网友分享

建议在申请前3个月,通过人行征信中心官网获取详细报告,修复异常记录。企业客户可提前部署ERP系统与银行数据接口直连,提升经营数据可信度。数据显示,采用智能匹配工具的用户获批率提高65%,建议使用正规金融机构的贷款计算器建模。

发表评论

暂时没有评论,来抢沙发吧~