最近不少朋友在问"居易分期到底算不算平台贷款",这个问题确实需要仔细掰扯。今天咱们就从平台贷款的定义出发,结合居易分期的实际运营模式,聊聊它的产品属性、风险特点,以及普通用户该如何判断这类贷款是否靠谱。文章里还会穿插些行业"内幕",帮大家避开选择贷款平台时容易踩的坑。

说到平台贷款,很多人的第一反应可能就是"网贷平台"。但严格来说,平台贷款分两种类型:一种是像某呗、某条这种自有资金直接放贷的,另一种是充当"中介"角色,把银行或金融机构的产品推给用户的。举个例子,就像房产中介不自己盖房子,平台贷款里的"中介型"平台也不直接出借资金。

这里有个关键点容易混淆:持牌情况。根据银保监会规定,直接放贷必须持有消费金融牌照或银行牌照。而居易分期官网上显示,他们的资金主要来自合作银行和持牌金融机构,这个模式就更接近第二种中介平台。

查了下工商信息,居易分期的运营主体注册资金是5000万,经营范围里明确写着"金融信息服务"。不过要注意,金融信息服务≠金融业务,这个区别就像媒婆和婚庆公司的区别——前者只负责牵线,后者才实际操办婚礼。

从申请流程也能看出门道:填写基本信息后,系统会同时匹配多家资金方。有用户反馈,同一笔借款申请,在不同时间点可能匹配到不同利率的银行产品。这种"货比三家"的模式,确实符合平台贷款的中介特征。

综合各方面信息来看,居易分期应该归类为贷款信息中介平台。不过要特别注意,这类平台的风险点往往藏在细节里:

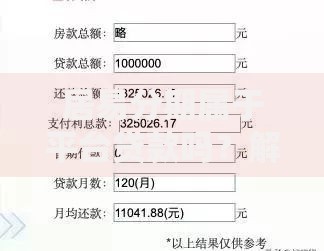

1. 利息计算方式可能更复杂,因为要叠加平台服务费

上图为网友分享

2. 逾期催收主体不明确,到底是平台还是资金方负责

3. 个人信息存在被多方共享的风险

有用户晒出借款合同,发现放款方是某城商行,但合同里却约定了平台收取的技术服务费。这种情况就像在超市买东西,标价10元结账时却要多付2元包装费,容易产生纠纷。

虽然中介型平台看起来更"安全",但这两年暴雷的案例也不少。去年某知名平台倒闭,就是因为资金池操作违规——本该直接打给银行的钱,被平台截留周转用了。判断平台是否靠谱,可以看这三个硬指标:

• 资金流向是否清晰可查(最好每笔都有银行存管)

• 合作机构有没有在官网公示(藏着掖着的要警惕)

• 投诉处理效率如何(黑猫投诉等平台能查到真实评价)

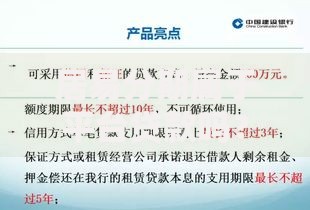

上图为网友分享

最近有个亲戚找我咨询,说在某平台借了5万,结果发现实际利率比银行高出一倍。这里教大家个诀窍:优先选择资金方直营的产品。比如银行的官方APP贷款,或者像某银行消费金融的独立产品,这类贷款往往:

1. 利率透明没有隐形费用

2. 逾期协商空间更大

3. 征信记录显示更规范

当然,如果确实需要中介平台,记得做好这步:在签合同前要求明确展示资金方信息,并且保存好电子合同。有些平台玩文字游戏,把"某银行"写成"战略合作金融机构",这种模糊表述要特别小心。

说到最后,回到最初的问题——居易分期本质上是个贷款撮合平台。它的优势在于能快速匹配多个资金方,适合急需用款且资质较好的人群。但要注意,平台给出的额度仅供参考,实际审批还是看资金方的风控标准。大家在选择时,还是要货比三家,别被"秒批""免息"这些宣传语迷了眼,毕竟贷款这事,安全稳妥才是第一位的。

发表评论

暂时没有评论,来抢沙发吧~