白条逾期是否会影响个人征信记录,是众多消费者关注的焦点。本文通过征信系统运作机制、逾期行为判定标准、信用修复周期三大维度,深度解析白条逾期对信用评分的实际影响程度,并提供5项有效应对策略,帮助读者建立正确的信用管理认知体系。

根据中国人民银行征信中心最新规定,白条作为消费金融产品,逾期记录确实会纳入征信系统。主要影响机制包括三个方面:首先,逾期行为触发系统自动报送机制,自应还款日次日起,金融机构须在T+1工作日内完成数据报送;其次,征信报告会明确标注逾期天数区间,包括30天、60天、90天等不同等级;最后,逾期记录保存周期长达5年,期间将直接影响个人信贷审批通过率。

需要特别注意的是,部分白条产品存在宽限期政策。例如某平台设置的3天容时期,在此期间还款不会产生征信影响,但会产生滞纳金。具体规则需仔细阅读《用户服务协议》第7.2条关于征信报送的特别约定,不同机构的具体执行标准存在差异。

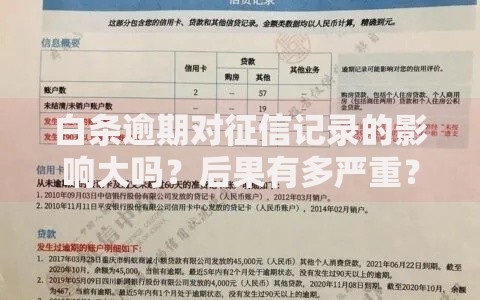

上图为网友分享

征信系统对逾期行为实行分级记录制度,主要分为四个影响等级:

某商业银行内部数据显示,存在M1逾期记录的客户,车贷利率上浮幅度达基准利率的10%-15%。而M3级别的逾期者,78%的信用卡申请会被系统自动拒绝。这些数据充分说明逾期天数与信用损害程度呈正相关关系。

信用修复需要系统化策略和长期坚持,具体包含以下步骤:

根据某征信修复机构案例库统计,严格执行上述方案的用户,信用评分平均每月可回升8-12分。但要注意,完全消除逾期记录需等待5年征信更新周期,任何声称快速修复征信的机构均涉嫌违规操作。

在特定法定情形下,用户可通过正规渠道申请逾期记录修正:

申请流程需准备三类材料:①公安机关证明文件 ②金融机构纠错函 ③个人情况说明。某地方法院2023年判例显示,因银行系统故障导致的逾期记录,用户成功通过诉讼程序获得信用修复,并获得3000元精神损害赔偿。

上图为网友分享

建立科学的信用管理机制至关重要:1. 账单日提醒系统:设置至少3种提醒方式(短信、邮件、日历)2. 自动还款设置:绑定常用银行卡并保持余额充足3. 资金周转预案:保留信用额度20%作为应急储备4. 消费限额管理:根据收入水平设定月消费红线5. 定期征信查询:每年2次免费获取个人信用报告

某消费金融平台用户调研显示,使用自动还款功能的群体,逾期发生率仅为人工还款用户的1/7。建议将还款日期设置在工资发放日后3-5天,确保资金流匹配消费周期。

银行信贷审批系统采用多维评估模型:① 逾期频率权重30%:重点关注近两年逾期次数

② 逾期金额权重25%:大额逾期比小额影响更甚

③ 时间衰减系数:2年前的记录影响降低60%

④ 综合信用画像:结合收入稳定性、资产负债比等要素

上图为网友分享

某股份制银行风控数据显示,存在3次以内M1逾期的客户,通过补充资产证明后,房贷获批率仍可达72%。但若同时存在信用卡逾期记录,获批率将骤降至31%。这提示用户要注意多平台信用的协同管理。

发表评论

暂时没有评论,来抢沙发吧~