本文深入探讨借款口子的定义、分类及运作模式,分析银行信贷、网络小额贷、消费分期等不同渠道的特点,揭示申请条件、利率计算方式和风险防范要点,帮助用户全面理解借贷市场的运作机制并做出理性决策。

借款口子作为民间金融术语,特指各类合法合规的借贷渠道。其核心特征包括资金供给方明确、借贷流程标准化以及风险定价机制完善三大要素。与传统民间借贷不同,正规借款口子需具备国家监管部门颁发的金融牌照,例如银行需持有银保监会审批的《金融许可证》,持牌消费金融公司则需获得地方金融监管局备案。

从业务模式分析,借款口子可分为直接融资型和信息中介型两类。前者如商业银行直接放贷,资金来源于存款准备金;后者如部分网络平台,仅提供撮合服务。值得注意的是,根据《网络借贷信息中介机构业务活动管理暂行办法》,纯信息中介平台不得设立资金池或提供增信服务。

当前市场主流的借款渠道可分为四大体系:

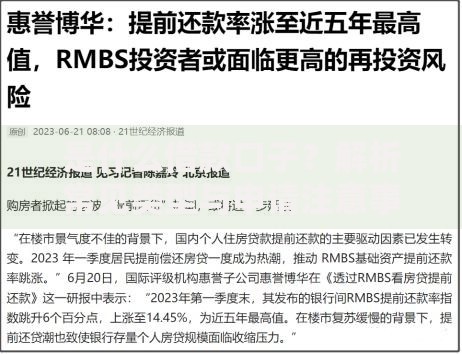

上图为网友分享

重点解析网络小贷的特殊性:根据《关于小额贷款公司试点的指导意见》,此类机构注册资本不得低于3亿元,融资杠杆倍数限制在5倍以内。用户选择时需核实平台的ICP经营许可证、等保三级认证等资质文件。

决策模型应包含五个维度:

1. 资金需求规模:10万以上优选银行抵押贷

2. 使用周期:短期周转考虑随借随还产品

3. 征信状况:有逾期记录者需选择门槛较低的渠道

4. 利率承受能力:综合比较APR与IRR计算方式

5. 风险偏好:保守型用户建议选择持牌机构

以20万元装修贷款为例:若借款3年,银行信用贷年利率12%需支付利息7.2万元,而消费金融公司等额本息还款总利息约8.5万元,两者资金成本相差18%。通过现金流折现法可精确计算不同还款方式的实际利率差异。

资质要求呈现阶梯式分布特征:

? 银行类产品:需提供收入证明、社保记录、资产凭证等材料,征信查询次数要求严格

? 消费金融公司:接受公积金、税收数据等替代性信用证明

? 网络小贷平台:侧重大数据风控,可能参考电商交易、社交关系等非传统数据

特别关注多头借贷预警机制,根据央行征信中心数据,当借款人最近1个月机构查询次数超过5次时,72%的平台会采取风控降额措施。建议用户在申请前通过人民银行征信中心官网获取个人信用报告,预判通过概率。

风险防控需贯穿借贷全周期:

1. 贷前验证:核查平台备案信息,确认电子合同具备CA认证

2. 贷中管理:关注资金流向,避免违反借款用途限制条款

3. 贷后维权:遭遇暴力催收时,可向中国互联网金融协会投诉

重点解析利率陷阱识别:根据最高人民法院规定,金融借贷利率的司法保护上限为LPR的4倍(当前约15.4%)。若发现平台以服务费、管理费等形式变相提高利率,可保留证据向银保监会举报。

误区一:"零门槛"借贷可信度:所有正规渠道均需进行KYC认证

误区二:频繁试单不影响征信:机构查询记录将保留2年

误区三:提前还款必定划算:需支付违约金的产品实际成本可能更高

误区四:小额逾期无严重后果:连续3次逾期将影响信贷审批通过率

以某股份制银行风控规则为例:借款人近2年内有累计6次逾期记录,无论金额大小,系统将自动拒绝贷款申请。这凸显了信用管理在借贷活动中的核心价值。

发表评论

暂时没有评论,来抢沙发吧~