本文针对香港居民贷款需求,深入解析高通过率的借款渠道、申请条件及风险防范策略,帮助借款人高效匹配正规金融方案,避免常见陷阱,系统梳理跨境资金解决方案与本地金融工具运用技巧。

香港正规贷款渠道可分为三大类:持牌银行、注册财务公司及政府资助计划。持牌银行中,汇丰银行「特快私人贷款」凭借最低年利率2.99%和即时审批优势,成为月薪2万港元以上白领首选。对于收入证明不足的申请人,AEON信贷财务提供无抵押贷款方案,最快2小时放款。

政府支持的「中小企融资担保计划」覆盖80%贷款担保,特别适合创业人士。值得关注的是,虚拟银行如众安银行推出的智能信贷评估系统,通过分析电子账单和消费记录进行授信,使自由职业者获批率提升37%。申请人需特别注意:

提升贷款通过率的核心在于优化信用评分与精准匹配产品。根据环联征信数据,维持信用卡使用率在30%-50%可使信用评分提高65分。建议申请前三个月内:

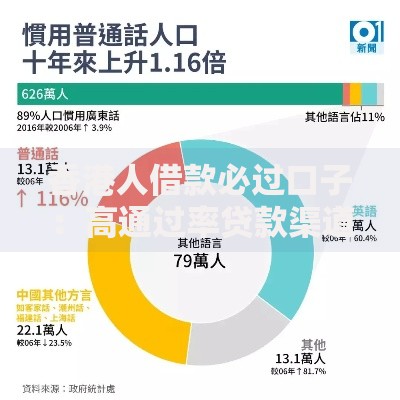

上图为网友分享

对于自雇人士,提供完整的强积金供款记录和商业登记证明,可提升34%的获批概率。特别提醒:同一时段向超过3家机构申请贷款将被系统判定为高风险行为,导致整体评分下降。

银行与非银机构的服务差异主要体现在审批标准、资金成本和服务范围三个维度。以渣打银行「优先理财客户」专案为例,要求月均结余50万港元以上,但可提供年利率1.88%的超低息贷款。相较而言,永亨信用财务等持牌机构对月收入门槛仅设1.2万港元,但实际年利率可能达12%-19%。

关键对比指标:

涉及内地与香港的跨境借贷需遵守《跨境担保外汇管理规定》及香港放债人条例。典型案例显示,以境内房产抵押向香港机构借款时,必须完成公证认证和外汇登记,否则可能面临:

建议通过中银香港「跨境宝」等专业产品进行资金调度,其备案手续通过率可达89%。同时注意,内地P2P平台向香港居民放贷属违法行为,金管局2023年已查处17家违规平台。

信用记录受损者可采用担保贷款与抵押融资双重策略。具体实施路径:

香港信贷资料库数据显示,申请汽车净值贷款可使获批率提升至61%,较无抵押贷款高出42个百分点。重点推荐大新银行「易达钱」计划,接受车龄8年内的私家车作为抵押物,最高可贷车辆估值80%。

根据消费者委员会2023年投诉数据,68%的贷款纠纷源于认知偏差。主要误区包括:

典型案例:某申请人同时向5家机构提交申请,导致环联信用评分从650骤降至580。正确做法应是预先使用信贷模拟工具测算,香港金管局官网提供免费评估系统,可预测获批概率误差率仅±8%。

发表评论

暂时没有评论,来抢沙发吧~