征信花是贷款申请者的常见困扰,本文系统梳理征信花群体的贷款解决方案,详解网贷平台、消费金融公司、担保贷款等5类易通过渠道的操作要点,分析征信修复技巧与风险防范策略,帮助用户快速匹配适合的融资方案。

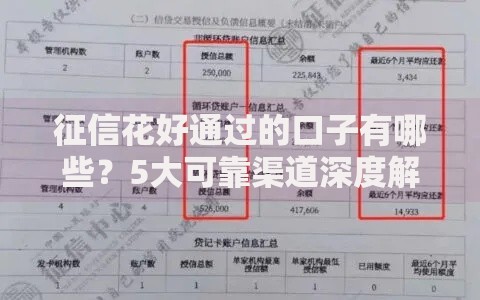

征信花指个人信用报告中存在多机构查询记录或频繁借贷行为,通常表现为近6个月硬查询超过10次、账户数超5个等特征。金融机构会将此类用户视为高风险群体,主要依据三点判断标准:

建议每年通过人民银行征信中心或商业银行渠道获取免费信用报告,重点关注「查询记录」与「信贷交易明细」两大板块。若发现近半年有超过3家机构的审批记录,需及时调整申贷策略。

金融机构对征信花群体设限源于风控模型的三重评估机制:首先,多头借贷行为暗示资金链紧张风险;其次,频繁查询反映用户存在资金饥渴症候;最后,还款能力透支可能引发坏账。具体表现为:

上图为网友分享

某城商行信贷部数据显示,征信查询次数超标的客户逾期率是普通客户的2.3倍,这促使机构采用更严格的审批标准。但需注意,不同机构对「征信花」的容忍度存在差异。

根据2023年金融市场实测数据,征信花群体可重点关注以下五类融资渠道:

① 持牌消费金融产品:如招联好期贷、马上消费金融等,对征信查询次数要求相对宽松

② 银行公积金信贷:通过工资代发、社保缴纳等强关联数据弱化征信影响

③ 保单质押贷款:持有生效超2年的寿险保单可激活现金价值融资

④ 担保公司增信:引入第三方担保可降低金融机构风险敞口

⑤ 特定场景分期:教育、医疗等消费分期产品设有专用风控模型

以某消费金融公司产品为例,其审批模型设置「30天内查询豁免期」,允许用户在征信修复期内通过补充运营商数据、电商消费记录等替代性信用证明提升通过率。

优化申贷策略需建立系统化的信用管理方案:首先控制申贷频率,设置3个月以上的征信修复期;其次选择与自身资质匹配的产品类型。具体实施路径包括:

第一,错峰申请策略:将不同机构申请间隔拉长至45天以上

第二,补充资产证明:提供房产、车辆等固定资产信息增强信用背书

第三,选择预授信产品:优先申请银行已有存款、理财往来的信贷服务

第四,优化负债结构:结清小额网贷,集中偿还高利率债务

上图为网友分享

某股份制银行客户案例显示,用户在结清3笔网贷并保持2个月征信静止后,信用卡专项分期的审批额度提升67%,这印证了债务结构优化的有效性。

问题1:征信花但无逾期,能否办理房贷?

解决方案:需提供大额首付证明(40%以上)及共同还款人,选择与开发商合作密切的商业银行,部分银行对优质楼盘客户有特殊审批通道。

问题2:征信查询次数多久清零?

严格来说征信记录不会消失,但金融机构主要关注近半年查询记录。建议通过办理信用卡分期、购买银行理财产品等方式建立新的信用凭证,逐步覆盖历史记录影响。

发表评论

暂时没有评论,来抢沙发吧~