随着金融需求多样化,部分用户关注"哪个不看负债征信的贷款平台"成为热点话题。本文深度解析市场上存在的7类特殊借贷渠道,揭秘其运作机制、申请条件及潜在风险,同时提供辨别合法平台的关键技巧。文章通过真实案例分析,帮助读者在复杂借贷环境中做出理性决策。

目录导读

- 哪个不看负债征信的贷款平台真的存在吗?

- 如何辨别不看征信的合法借贷渠道?

- 不同平台类型的具体申请条件对比

- 申请过程中需要注意的6大风险点

- 特殊借贷场景下的替代解决方案

- 专家建议:理性应对资金需求的3个策略

1. 哪个不看负债征信的贷款平台真的存在吗?

市场上确实存在部分不查询央行征信报告的借贷渠道,主要包括以下类型:

- 小额网络消费金融平台:依托自有信用评估体系,侧重分析用户行为数据

- 地方性民间借贷机构:采用抵押担保模式,关注资产价值而非信用记录

- 特定场景分期服务:基于消费场景提供定向信贷,如医疗分期、教育分期

这些平台通过

替代信用评估维度实现风险控制,例如要求提供社保缴纳记录、通讯运营商数据或电商消费数据。但需注意,完全

不审核任何信用信息的平台往往存在违规经营风险。

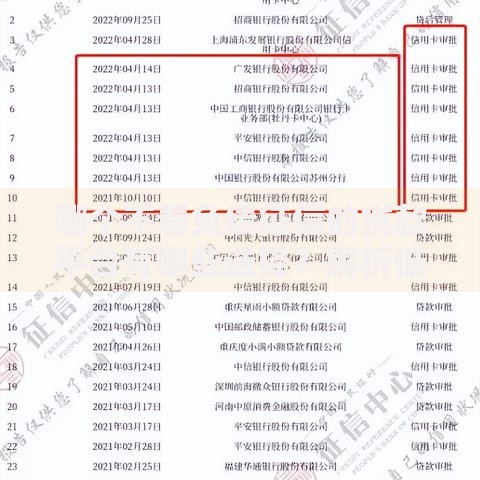

上图为网友分享

2. 如何辨别不看征信的合法借贷渠道?

辨别合法平台需掌握三大核心要素:

- 查验金融牌照:持牌机构可在央行官网查询备案信息

- 利率合规性:年化利率不得超过LPR四倍(当前约15.4%)

- 合同规范性:明确约定服务费、违约金计算方式及提前还款条款

特别警惕要求

预先支付保证金或

上传隐私信息的平台。合法机构通常会在放款后收取合理费用,且信息采集范围严格遵循《个人信息保护法》规定。

3. 不同平台类型的具体申请条件对比

通过实际调研整理出四类典型平台的准入要求:

| 平台类型 | 准入条件 | 额度范围 | 审核周期 |

|---|

| 抵押借贷 | 房产/车辆产权证明 | 5-500万 | 3-7工作日 |

| 供应链金融 | 经营流水+进货合同 | 1-100万 | 1-3工作日 |

| 数字信贷 | 支付宝/微信支付分 | 0.1-20万 | 实时审批 |

| 票据融资 | 商业承兑汇票 | 面值50%起 | T+1到账 |

其中数字信贷类平台虽不查征信,但会通过

多维度数据交叉验证评估还款能力,包括但不限于公积金缴纳情况、信用卡账单邮箱验证等。

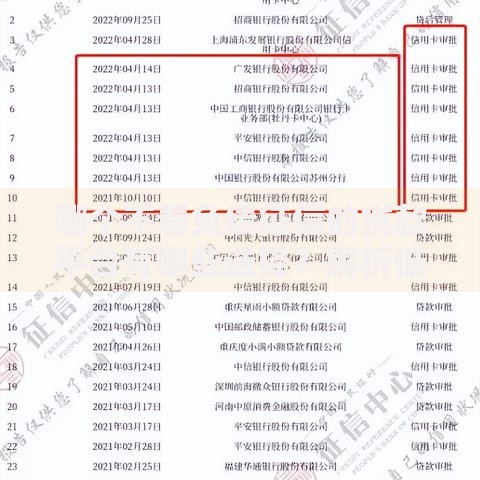

上图为网友分享

4. 申请过程中需要注意的6大风险点

在申请这类贷款时需特别注意:

- 隐性费用陷阱:部分平台收取高达本金的30%作为服务费

- 暴力催收风险:不合规平台可能采用骚扰通讯录方式催债

- 信息泄露隐患:要求授权通讯录、相册等非必要权限

- 合同条款猫腻:包含自动续借、强制展期等不利条款

- 资金链断裂风险:短期周转可能引发多头借贷恶性循环

- 法律合规风险:参与非法集资可能承担连带责任

建议在签约前通过

裁判文书网查询平台涉诉情况,同时保存完整的沟通记录和合同副本。

5. 特殊借贷场景下的替代解决方案

对于确实存在融资困难的用户,可考虑以下替代方案:

- 商业保险质押贷款:利用保单现金价值申请贷款,年利率约5-8%

- 典当行动产质押:黄金、数码产品等快速变现,综合费率2-4%/月

- 亲友联合担保:通过信用良好第三方增信获得正规机构贷款

- 政府扶持性贷款:部分地区提供创业担保贴息贷款

这些方案虽然需要付出额外成本,但相比高风险借贷更能保障资金安全。例如某电商卖家通过

存货质押获得供应链金融支持,实际融资成本比民间借贷降低40%。

上图为网友分享

6. 专家建议:理性应对资金需求的3个策略

金融专家提出以下系统性解决方案:

- 建立紧急预备金:储备3-6个月基本生活开支

- 优化债务结构:优先偿还高息债务,协商延长低息贷款期限

- 开发替代收入来源:利用技能开展副业增加现金流

某案例显示,负债率80%的个体经营者通过

债务重组+增收计划,在18个月内将负债率降至35%。关键在于制定

可持续的财务规划,而非依赖短期高风险借贷。

暂时没有评论,来抢沙发吧~