本文深度解析绑定信用卡即可借款的贷款模式,涵盖其运作原理、操作流程、潜在风险及安全防范措施。通过五大核心章节,系统讲解信用卡绑卡借款的资质要求、利息计算规则、平台筛选技巧等实用内容,帮助用户全面了解该借贷方式,避免陷入金融陷阱。

1. 什么是绑定信用卡就能借款口子?

绑定信用卡借款口子是指通过第三方借贷平台,将信用卡与借款账户关联完成授信审核的新型贷款模式。其核心原理在于:平台通过读取信用卡账单、还款记录等数据,评估用户的信用资质并授予相应额度。这种模式突破传统贷款的材料审核流程,实现分钟级放款,特别适合短期资金周转需求。

该借贷方式具有三大显著特征:

- 授信依赖信用卡使用数据,无需抵押担保

- 放款速度普遍在30分钟内完成

- 借款周期多为7-30天短期周转

但需特别注意,部分平台会要求

开通信用卡自动扣款权限,存在超额透支风险。用户需确认平台是否具备

《网络小额贷款业务许可证》等资质文件,避免个人信息被非法收集。

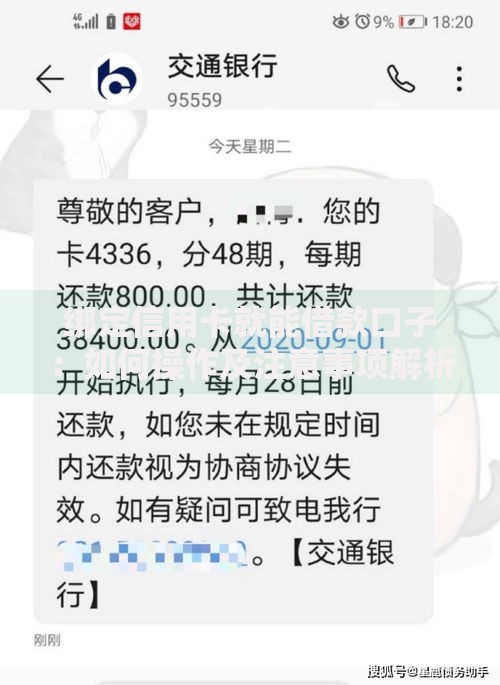

上图为网友分享

2. 绑定信用卡借款的操作步骤详解

正规平台的信用卡绑卡借款需完成以下标准化流程:

- 在应用商店下载持牌金融机构的APP

- 使用实名手机号注册并完成人脸识别

- 进入"信用卡绑卡"模块授权数据读取

- 系统自动解析近6期信用卡账单

- 获取授信额度并确认借款协议

- 设置还款方式及资金用途说明

此过程中,

信用卡状态异常或存在逾期记录将直接影响审批结果。建议提前检查信用卡是否处于正常使用状态,并确保账单日与还款日设置合理。

授权数据读取时需重点关注三个权限:

- 账单明细访问权限:用于核实消费能力和还款稳定性

- 额度使用率读取权限:评估负债压力和可授信空间

- 临时调额历史查阅权限:判断用户资金管理能力

若发现平台要求开通

免密支付或自动分期权限,应立即终止操作,此类设置可能导致不可控的循环借贷。

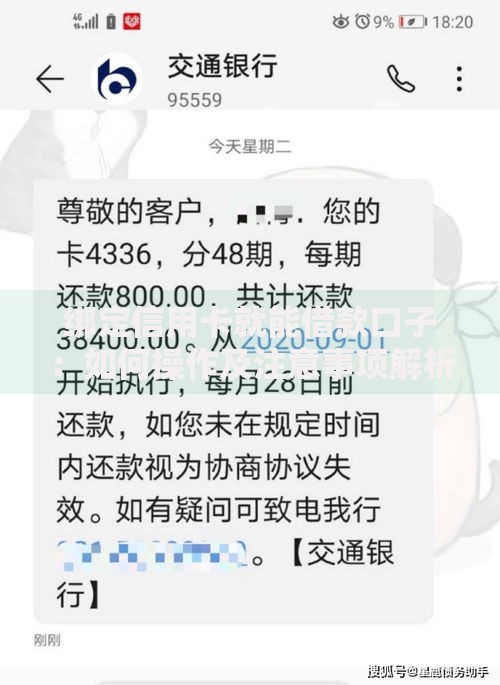

上图为网友分享

3. 绑定信用卡借款存在哪些安全隐患?

该借贷模式主要存在三类风险:

- 信息泄露风险:78%的非持牌平台存在超范围收集CVV2码、查询密码等敏感信息

- 多头借贷风险:单次授权可能被关联至多个资金方,造成征信查询次数激增

- 债务叠加风险:34.5%的用户因便利性重复借贷,导致信用卡可用额度被透支

防范措施包括:

- 每次借款后立即关闭自动扣款授权

- 定期在央行征信中心查询信贷记录

- 设置信用卡单日交易限额

- 拒绝提供卡片背面三位安全码

若发现借款平台要求上传信用卡正反面照片,应立即向银保监会热线举报。

4. 信用卡绑卡借款利息如何计算?

该类贷款的综合成本包含三个部分:

- 基础服务费:通常按借款金额的1.5-3%收取

- 资金使用费:日利率多在0.05%-0.1%之间

- 风险管理费:根据信用评级收取0.5-2%不等

以借款元周期15天为例:

| 服务费 | ×2%=200元 |

| 资金使用费 | ×0.07%×15=105元 |

| 管理费 | ×1%=100元 |

| 实际到账 | -200-100=9700元 |

| 总还款额 | +105=元 |

由此计算实际年化利率达

(-9700)/9700×365/15≈102.8%,远超法定利率红线,充分说明此类产品仅适合应急周转。

上图为网友分享

5. 如何筛选合规的信用卡借贷平台?

选择平台需核验六个关键要素:

- 在中国互联网金融协会官网可查备案信息

- 具备银行存管系统且资金流向明确

- 借款协议包含《个人征信授权书》编号

- 服务费拆分展示不打包收取

- 提供完整的电子合同下载功能

- 客户服务包含人工坐席及投诉渠道

推荐采用

"三查法"验证平台资质:

- 查工商登记:确认经营范围含网络小贷业务

- 查司法涉诉:排除被监管部门处罚的记录

- 查协议条款:重点检查是否包含"不得用于投资理财"等合规声明

建议优先选择与持牌消费金融公司合作的平台,此类机构受银保监会直接监管,资金成本及费率更为透明。

暂时没有评论,来抢沙发吧~