在金融市场中,"天花板口子"常被用来形容高额度、低门槛的贷款渠道。本文通过五个核心维度,系统剖析贷款渠道的筛选逻辑、利率计算方式、风险识别方法及合规性判断标准,帮助读者建立完整的融资决策框架,规避资金获取过程中的潜在陷阱。

当前市场中所谓的"天花板口子"主要集中在三类渠道:银行消费贷产品迭代区、持牌金融机构创新区、合规民间借贷试验区。需警惕以下风险特征:

? 利率展示采用日息计算模式(0.02%-0.08%/日)

? 要求提前支付服务费或保证金

? 合同条款存在"砍头息"等违规设计

合法高额度贷款应满足三个基本条件:放贷机构持有金融许可证、利率不超过LPR4倍、不存在阴阳合同。借款人可通过银保监会官网查询机构资质,使用IRR公式验证真实年化利率。

上图为网友分享

金融机构的授信额度决策模型包含7个核心变量:

1) 央行征信评分(权重35%)

2) 收入稳定性系数(工资流水连续24个月以上最佳)

3) 负债收入比(建议控制在50%以内)

4) 资产担保能力(房产净值按70%折算)

5) 职业类型评分(公务员、医生等职业加20分)

6) 大数据行为分析(包括电商消费、出行记录等)

7) 特殊政策支持(如重点扶持行业从业人员)

其中征信报告的查询次数对审批影响显著,建议每月硬查询不超过3次。优化方向包括:保持信用卡使用率30%-60%、避免频繁更换居住信息、建立公积金连续缴存记录。

贷款成本核算需包含显性支出与隐性成本两个维度:

显性成本公式:

实际年利率 = [(总还款额 贷款本金) / 本金] × (365 / 借款天数) × 100%

隐性成本包含:

? 机会成本:资金用于还款而丧失的其他投资收益

? 信用损耗:高频借贷导致的征信评分下降

? 时间成本:平均每笔贷款需耗费6-8小时办理手续

以某银行宣传的"月息0.5%"为例,采用IRR计算法得出的真实年化利率达11.4%,若加上评估费、账户管理费等附加费用,综合成本可能突破15%。

商业银行产品矩阵呈现明显分层特征:

? 国有大行:利率4.35%-6.15%,要求公务员或国企员工

? 股份制银行:利率5.88%-8.76%,开放优质民营企业白名单

? 城商行:利率7.2%-15%,接受房产二次抵押

民间借贷市场存在三大风险区:

1) 超范围经营:非持牌机构发放信用贷款

2) 利率违规:实际年化超过15.4%司法保护上限

3) 暴力催收:涉及第三方外包公司非法手段

建议优先选择接入央行征信系统的正规机构,其合同条款更透明,纠纷处理机制更完善。

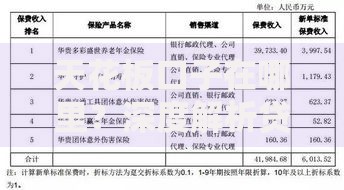

上图为网友分享

征信修复存在三个认知误区需要澄清:

1) 逾期记录消除:自然覆盖需5年,不可人工干预

2) 查询记录修改:任何机构无权删除合规查询记录

3) 信用评分包装:大数据风控能识别异常信息波动

有效的信用管理策略包括:

? 建立4+1账户结构(4张信用卡+1笔消费贷)

? 保持6个月零查询记录可提升评分15-20分

? 使用30%授信额度触发系统主动提额机制

特殊情况下,可通过异议申诉程序修正错误信息,但需提供银行流水、还款凭证等完整证据链。

建立三级风险防控体系:

贷前防控:

? 制作12个月现金流预测表

? 设置30%安全垫资金

? 购买信用保证保险(费率0.8%-1.2%)

贷中监控:

? 建立资金使用台账,保留消费凭证

? 每月核查还款账户余额3天前到位

? 关注行业政策变化对还款能力的影响

贷后应对:

? 逾期3天内联系机构说明情况

? 15天以上逾期需启动债务重组方案

? 60天以上逾期考虑专业法务介入

重大经济环境变动时,可依据《商业银行法》第37条申请贷款展期,最长可延长原期限50%。

发表评论

暂时没有评论,来抢沙发吧~