信托放款作为非银行金融机构的重要业务,因其不纳入征信记录的特点受到关注。本文深度解析信托放款的法律依据、操作流程、适用人群及潜在风险,通过六大核心问题揭示其运作本质,帮助读者全面理解这种融资方式的实际应用场景与合规性要求。

根据《信托法》第16条和央行《征信业管理条例》相关规定,信托公司作为持牌金融机构,其放款业务是否上报征信系统取决于具体业务类型。消费金融类信托需按监管要求报送数据,而特定类型的财产权信托或事务管理类信托,在满足以下条件时可不纳入征信记录:

需要特别注意的是,2023年监管新规要求信托公司建立客户信用信息数据库,虽不强制接入央行征信系统,但需实现行业信息共享。建议申请前要求机构出具书面说明文件,确认具体业务模式的信息报送规则。

与传统银行贷款相比,信托放款的核心优势体现在三个维度:

某上市公司实际案例显示,通过不动产收益权信托融资3000万元,不仅未在征信报告留下记录,且综合融资成本比同期银行贷款低1.2个百分点。但需警惕部分机构以"不上征信"为噱头收取高额服务费的情况。

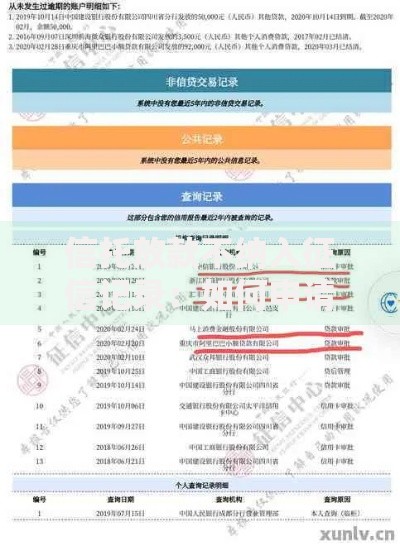

上图为网友分享

标准申请流程包含五个关键步骤:

① 资质预审:提供近三年完税证明、银行流水、资产证明

② 方案设计:确定采用财产权信托或事务管理信托模式

③ 合同签署:特别注意《信息报送特别约定条款》

④ 抵押登记:办理不动产抵押或权利质押登记

⑤ 资金划付:T+3工作日内完成放款

某省会城市信托公司数据显示,2023年上半年此类业务平均审批通过率达78%,显著高于传统信贷产品。但需准备不低于融资金额30%的保证金,且资金用途需严格符合信托合同约定。

潜在风险主要来自三个层面:

典型案例显示,某企业主因未注意信托合同中的交叉违约条款,在其他金融机构出现逾期后,触发信托提前还款条款导致资金链断裂。建议聘请专业律师审查合同文本,特别关注违约条款、信息披露条款及争议解决条款。

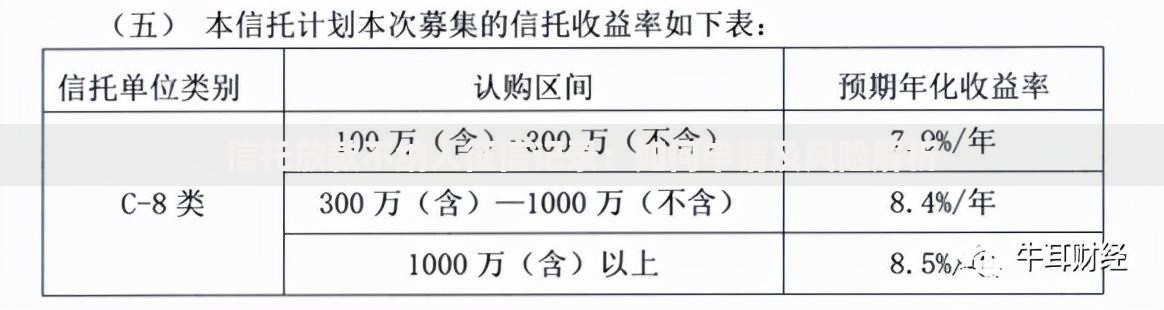

上图为网友分享

目标客户群体具有明显特征:

某第三方调研数据显示,使用该服务的客户中,68%为注册资本5000万元以上的中小企业,22%为高净值个人投资者。值得注意的是,公务员等特定职业群体需提供单位同意证明文件,避免触及职务相关监管红线。

选择标准应包含以下要素:

某信托行业评级报告指出,注册资本50亿元以上的信托公司风控达标率比行业平均水平高41%。建议优先选择具有国资背景或上市的大型信托公司,并要求机构提供完整的备案文件复印件。

发表评论

暂时没有评论,来抢沙发吧~