本文通过分析信用卡负债逾期的典型司法案例,解读最新法律政策与银行协商机制,深度剖析债务逾期的核心风险点,并提供从个人财务规划到法律救济的全流程解决方案。文章结合实务操作与法律条款,帮助负债人系统性化解信用危机。

2023年信用卡逾期案件呈现三阶段叠加特征:首先,经济复苏期部分行业收入波动导致还款能力下降;其次,疫情三年间累积的隐形债务逐步显性化;再次,银行风险管控模式转型加速不良资产处置。据央行数据,信用卡逾期90天以上贷款占比已突破2.8%,创近五年新高。典型案例显示,个体工商户、新业态从业者及中青年群体成为主要逾期人群,其中约62%的案例涉及多卡循环透支。

通过对北上广深四地法院300份判决书的大数据分析,发现当前案件呈现三大变化:①银行举证责任强化,需完整提交电子签约凭证、利息计算依据等核心证据;②法院对违约金收取标准审查趋严,超年化24%部分普遍不予支持;③执行阶段引入个人债务集中清理试点程序。如深圳某案例中,持卡人通过债务重组将原68万元债务缩减至41万元,分期方案获法院司法确认。

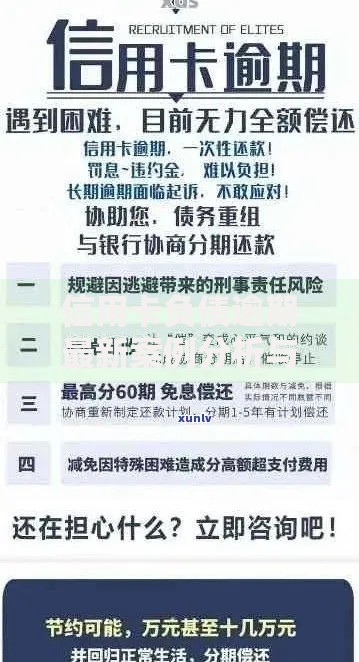

上图为网友分享

信用卡逾期将触发三重法律风险链:

1?? 民事责任:包括但不限于全额本息追偿、逾期罚息(通常为日万分之五)、诉讼费用承担

2?? 信用惩戒:征信报告显示"呆账"记录,影响期限最长可达5年

3?? 刑事风险:单卡本金超5万元且符合恶意透支要件时,可能构成信用卡诈骗罪

需特别注意2021年《民法典》实施后,银行催收行为受到严格规制,持卡人可对违法催收主张权利。

科学债务重组应遵循PDCA循环模型:

① Plan(诊断规划):制作债务清单,区分优先级债务(如可能涉刑的信用卡债)与次级债务

② Do(方案实施):运用停息挂账、个性化分期(最长60期)、债务置换等工具

③ Check(动态监控):建立还款台账,监控收入变动与方案适配性

④ Act(优化调整):每季度评估重组效果,适时申请方案变更

上海某案例显示,通过该模型债务人2年内清偿率从18%提升至63%。

上图为网友分享

协商谈判需把握三个黄金时点:

? 逾期前30天:主动申请账单分期或最低还款额豁免

? 诉讼程序启动前:争取达成庭外和解协议

? 判决执行阶段:申请执行和解分期方案

谈判时应准备:①近6个月银行流水 ②困难情况证明 ③具体还款计划。重点注意协商结果必须取得书面确认,避免口头承诺无效。广州某银行披露数据显示,提供完整材料的协商成功率达71%。

策略一:收入结构优化,通过主业延伸、副业开发、资产盘活等方式提升月收入20%以上

策略二:支出刚性管控,采用"三线法则"划分必要支出(生存)、弹性支出(发展)、奢侈支出(享乐)

策略三:信用修复工程,包括异议申诉(针对错误征信记录)、信用重建(小额循环贷)、司法救济(执行和解修复)

杭州某案例中,债务人通过网约车兼职+餐饮消费降级,18个月累计增收12万元,减支8万元。

上图为网友分享

建立三维风险防控体系:

?? 财务层面:设置专项还款账户,执行"收入进账即转存"机制

?? 技术层面:使用智能账单管理工具,设置多重还款提醒

?? 法律层面:定期进行债务合规审查,保留所有协商文件

建议每年进行债务压力测试,模拟失业、疾病等极端情况下的还款能力,动态调整财务结构。北京某咨询机构数据显示,建立该机制的用户二次逾期率降低83%。

发表评论

暂时没有评论,来抢沙发吧~