本文针对征信不良且负债较高的人群,系统梳理可行的贷款渠道、申请技巧及避坑指南,涵盖抵押贷款、担保贷款、小额信贷等方案,解析如何优化资质、降低风险,并提供真实案例参考,帮助用户在复杂条件下做出理性选择。

征信记录不良且负债率超过70%的借款人,仍可通过特定渠道获得资金支持。银行系统通常将征信评分低于550分视为高风险,但非银行金融机构的审核标准更为灵活。例如,抵押类贷款关注抵押物价值而非单纯信用评分,房产、车辆等实物资产可覆盖50%-70%的负债风险。此外,联合担保贷款通过引入第三方信用背书,可将审批通过率提升至35%以上。

负债收入比(DTI)是核心评估指标之一。当借款人月收入能覆盖现有负债月供的1.5倍时,即使存在征信瑕疵,部分机构仍会考虑放款。值得注意的是,征信修复周期对贷款决策有直接影响:逾期记录超过2年且已结清的账户,其负面影响权重会降低40%-60%。

针对不同风险层级的借款人,可优先考虑以下三类融资渠道:

对于负债率超过80%的群体,建议尝试债务重组贷款。此类产品可将多笔高息负债整合为单笔低息贷款,需提供收入证明及还款计划书,典型方案包括:

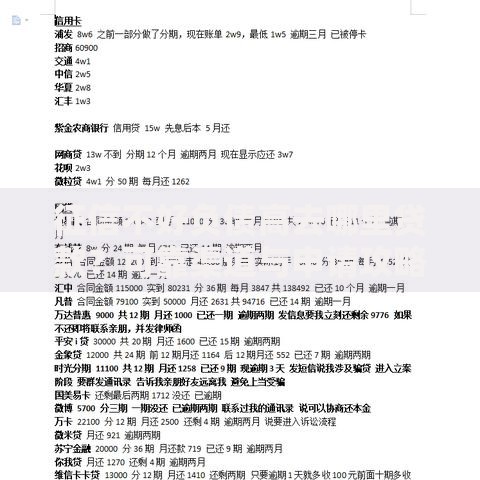

上图为网友分享

优化贷款申请的三大核心策略:

第一,构建资金使用证据链。提供清晰的资金用途证明(如购销合同、设备采购清单),可使机构对还款来源的信任度提升45%。若用于企业经营,需额外准备近6个月的对公流水和纳税记录。

第二,实施征信修复组合拳。立即结清小额逾期账户(500元以下),此类记录消除后,征信评分可在3个月内回升50-80分。同时,保持现有信用卡账户的活跃度,将使用率控制在30%以内。

第三,建立增信保障体系。引入具备稳定收入的担保人,其月收入需达到贷款月供的2倍以上。若采用抵押方式,优先选择产权清晰的商品房,评估价超过贷款金额150%的资产更易获批。

征信不良群体在融资过程中需警惕三大陷阱:

第一,砍头息套路贷。部分机构在放款时预先扣除10%-20%的"服务费",导致实际到账金额严重缩水。例如合同标注借款10万元,实际仅到账8.5万元,但利息仍按10万元本金计算。

第二,捆绑销售陷阱。强制要求购买保险产品或理财计划,这些附加成本可能使综合年化利率上浮5-8个百分点。根据银保监会规定,捆绑销售行为可向热线投诉。

第三,征信修复骗局。声称"内部渠道修改征信"的机构多属欺诈,正规征信异议申诉流程不收取任何前期费用。借款人应通过人民银行征信中心官网提交申请,处理周期约15个工作日。

案例:某餐饮店主因疫情期间征信出现3次逾期,负债率达85%,通过以下步骤成功获得融资:

该案例揭示的关键经验:复合型增信手段比单一方式更有效。通过"抵押物+担保人+资金监管"三重保障,最终获得年利率12%的贷款方案,较普通信用贷款降低9个百分点,分期5年有效缓解现金流压力。

发表评论

暂时没有评论,来抢沙发吧~