首付贷作为购房者筹集首付款的特殊融资方式,其不上征信的特点吸引部分群体关注。本文深入解析不上征信首付贷的运作模式、潜在风险和法律合规性,通过六大核心维度揭示这类贷款的实际影响,并提供专业建议帮助读者做出理性决策。

首付贷本质是购房首付款的短期信用融资,常见操作模式分为开发商关联融资、第三方机构放贷、民间借贷三类。开发商系融资通常与购房合同绑定,通过提高备案价实现变相首付分期;第三方机构则通过包装消费贷、经营贷规避监管;民间借贷多采用房产抵押、股权质押等方式操作。

典型特征包括:

1. 期限错配:贷款周期普遍在6-36个月

2. 利率倒挂:年化利率15%-36%远高房贷

3. 资金流向管控:要求受托支付至开发商账户

4. 合同嵌套:通过借款合同+购房协议双重约束

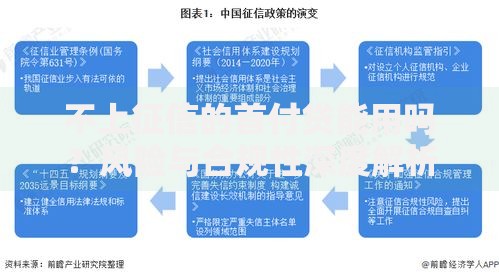

实现不上征信主要通过三类技术路径:

1. 非持牌机构放贷:民间借贷公司、网络P2P平台

2. 产品结构设计:包装成装修贷、消费分期产品

3. 数据隔离机制:使用第三方支付通道绕过银联清算

上图为网友分享

具体操作案例:某购房者通过中介机构申请80万"装修贷款",资金受托支付至装修公司后,实际转入开发商账户作为首付。该机构使用线下签约+现金转账方式,既规避征信上报,又制造资金流水断点。

三重风险体系需特别警惕:

1. 金融杠杆风险:首付比例突破30%监管红线,若房价下跌可能引发负资产

2. 法律追责风险:可能触发《合同法》第52条"以合法形式掩盖非法目的"

3. 资金链断裂风险:典型案例显示,超60%使用者面临月供翻倍压力

某商业银行内部数据显示,使用首付贷的购房者断供概率是正常客户的4.2倍,且债务重组申请量占比达37%。隐性成本方面,需额外承担服务费(2%-5%)、担保费(1%-3%)及提前还款违约金(3%-5%)。

根据《商业银行法》第35条、《关于规范购房融资和加强反洗钱工作的通知》等规定,明确禁止金融机构发放首付贷。但对非持牌机构,法律存在三类监管真空:

1. 民间借贷利率:受4倍LPR限制但执行困难

2. 合同效力认定:部分法院判例认定合同无效

3. 刑事责任边界:可能涉及非法经营罪立案标准

上图为网友分享

2023年某地方法院判决显示,借款人因使用首付贷被认定骗贷罪,判处有期徒刑2年。该案例揭示,即便贷款不上征信,资金用途造假仍可能触发刑事追责。

建议优先考虑四类合规渠道:

1. 公积金提取:支持购房、租房等12类情形

2. 存量资产盘活:保单质押(最高现金价值80%)

3. 亲友借贷:可签订正规借款协议并公证

4. 银行大额分期:装修贷、车位贷等专项产品

以某国有银行"安居分期"为例,最高可贷50万,期限5年,年利率4.8%-6.5%。相比首付贷,正规产品具有利率透明、期限灵活、风险可控三大优势。

建立五维评估模型:

1. 收入稳定性:需覆盖月供2倍以上

2. 负债率:总负债/资产≤50%

3. 应急储备金:保留6个月生活支出

4. 房产流动性:所在城市二手房交易周期

5. 法律风险承受:是否接受潜在诉讼风险

上图为网友分享

建议进行压力测试:假设利率上浮50%、收入下降30%的最坏情况下,仍能维持12个月正常还贷。若无法通过测试,应果断放弃首付贷方案。

发表评论

暂时没有评论,来抢沙发吧~