本文深度剖析正规网上贷款平台的筛选标准,系统解读资质验证、利率计算、风险防范等核心要素,提供包含平台对比、申请流程、维权途径的完整指南,帮助用户建立科学借贷决策体系。

根据银保监会《网络小额贷款业务管理暂行办法》,合规运营的网贷平台必须公示以下资质文件:

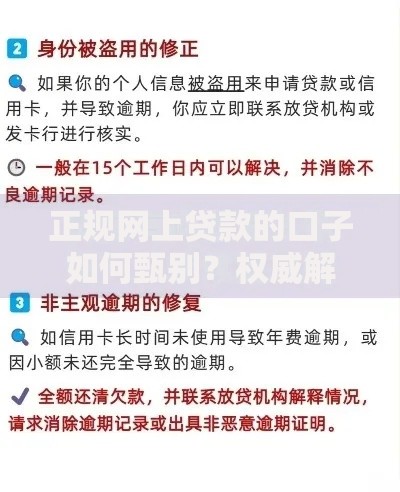

以某消费金融公司为例,其官网显著位置公示了沪金管批〔2020〕12号金融许可证,备案号沪ICP备号-3,资金存管机构为上海银行,这些信息均可通过监管部门官网交叉验证。用户需特别注意"三无平台"特征:无固定办公地址、客服电话无法接通、网站域名注册时间短。

上图为网友分享

第一步登录国家企业信用信息公示系统,查询企业是否存在异常经营、行政处罚记录。重点核对注册资本是否达到网络小贷公司最低5亿元的准入标准。第二步访问中国互联网金融协会官网,查询机构是否在备案名单内。第三步通过电信ICP/IP地址备案管理系统,验证网站备案主体与运营主体是否一致。

以某知名网贷平台验证过程为例:输入企业名称后显示实缴资本8亿元,经营范围包含"网络小额贷款",近三年无行政处罚记录。协会备案号JR2019XXXX,网站备案主体与运营执照完全一致,符合监管要求。而某问题平台查询显示注册资本仅5000万元,且备案信息为"科技公司",明显超出经营范围。

根据最高人民法院司法解释,贷款年化利率不得超过LPR四倍。以2023年12月公布的一年期LPR3.45%计算,司法保护上限为13.8%。但需注意部分平台通过服务费、管理费等方式变相提高利率,用户可通过以下公式准确计算实际利率:

上图为网友分享

实际年利率 = (总还款额 贷款本金) ÷ 贷款本金 ÷ 借款天数 × 365 × 100%

某用户借款元,分12期偿还,每期还款1000元。表面看总利息2000元对应年利率20%,但通过内部收益率(IRR)计算实际利率达到35.07%,远超法定上限。此类情况可依据《民法典》第680条主张超额利息无效。

正规平台电子合同应接入国家授时中心可信时间戳,签约过程需进行活体认证。某法院判例显示,因合同未明确约定服务费收取标准,最终判定平台退还多收费用。建议保存签约过程录屏及合同哈希值,通过区块链存证平台固定证据。

第一步立即停止还款并发送《债务异议函》,要求平台提供完整放贷资质证明。第二步通过银行保险消费者投诉热线进行实名举报,同时向属地金融监管局递交书面材料。第三步登录互联网金融举报信息平台提交电子证据包,包含:

上图为网友分享

某维权成功案例中,借款人通过公证处固定电子证据,证明平台实际利率达42%,最终法院判决只需偿还本金及合法利息。特别注意收集催收人员工作证、通话记录等证据,可依据《个人信息保护法》主张侵权赔偿。

发表评论

暂时没有评论,来抢沙发吧~