在信贷需求激增的市场环境下,"不看负债的正规贷款"成为特殊群体的关注焦点。本文深度解析该类型贷款的正规申请渠道、资质审核标准、风险防控要点,通过银行业务规范、金融监管政策等维度,帮助借款人准确识别合法机构,规避债务陷阱,实现安全融资。

在现行金融监管框架下,真正合规的"不看负债贷款"主要存在于三类机构:

1. 银行专项贷款产品:部分商业银行推出的公积金贷、社保贷等产品,重点考察缴存年限而非负债比例。例如某股份制银行的"惠民贷",要求公积金连续缴存满36个月,单月缴存基数不低于5000元,可授信额度最高30万元。

2. 持牌消费金融公司:招联消费金融、马上消费金融等机构推出的学历贷、技能认证贷,通过职业资质评估替代负债审查。申请人需提供国家认证的高级职称证书或特定行业从业资格,授信额度通常控制在年收入的2倍以内。

3. 地方性小额贷款公司:经地方金融局审批设立的小贷机构,针对个体工商户推出经营周转贷。需提供连续12个月的对公账户流水,月均流水达10万元可申请最高50万元贷款,该类型产品在广东、浙江等民营经济活跃地区较为常见。

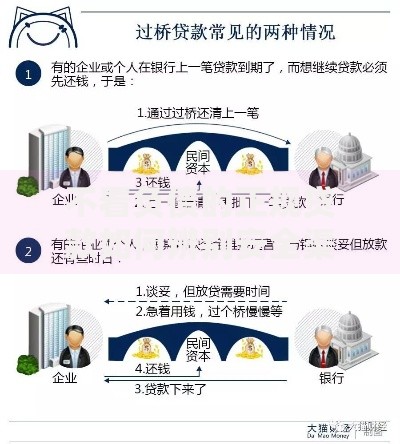

上图为网友分享

辨别贷款产品合规性需把握三个核心要素:

第一,查验放贷资质。通过银保监会官网查询金融机构许可证,持牌机构名录每月更新。特别注意地方小贷公司的经营范围限制,跨省展业需取得网络小贷牌照。

第二,核实利率范围。根据最高法院规定,贷款年化利率超过LPR四倍(当前为14.8%)的部分不受法律保护。某消费金融公司推出的"白领贷"虽不查负债,但将利率严格控制在12%-14%区间。

第三,检查合同条款。正规贷款合同必备要素包括:贷款用途限制、提前还款规则、逾期处理流程等。警惕含有"强制展期费""自动续约"等霸王条款的合同,此类约定已被多地法院判定无效。

不查负债不代表零门槛,金融机构通过多维替代指标进行风险评估:

该类贷款可能涉及三大风险点需要警惕:

上图为网友分享

资金链断裂风险:某小微企业主案例显示,通过经营贷获得200万元后,因忽略还款能力评估导致资金链断裂。建议借款人保留月收入3倍以上的流动资金应对还款。

信息泄露风险:非持牌机构常要求过度授权通讯录、位置信息等。2023年某网贷平台因违规收集用户信息被罚款120万元,借款人应确认机构已通过公安部三级等保认证。

法律合规风险:某案例中借款人通过"包装资料"获取贷款,被法院认定贷款诈骗罪。特别注意贷款资金严禁用于购房、炒股等违规用途,银行可通过资金流向追溯违规行为。

建议通过"三比对"方法筛选优质产品:

发表评论

暂时没有评论,来抢沙发吧~