本文针对借款申请频繁受阻的困境,系统梳理信用评估逻辑与平台审核机制,从资质优化、渠道选择、风控规避三大维度提出7项实操策略,并揭示常见认知误区与风险防范要点,帮助用户突破申贷壁垒。

目录导读

- 借款申请总被拒的深层原因解析

- 信用评分不足的精准提升方案

- 适配自身条件的平台筛选法则

- 关键申请材料的优化处理技巧

- 智能风控系统的突破策略

- 紧急资金需求的替代解决方案

- 风险防范与法律保护指南

1. 借款申请总被拒的深层原因解析

当遭遇多个借款平台拒绝时,需从信用画像、行为数据、负债结构三个层面进行归因诊断。根据央行征信报告显示,68%的申贷失败案例源于以下复合因素:

- 信用评分缺陷:包括征信查询次数超标(月均≥3次)、历史逾期记录(含水电费欠缴)、信用卡使用率超限(>70%)

- 信息验证失败:运营商认证不通过(实名时长<6个月)、社保公积金断缴、工作证明文件模糊

- 负债压力预警:多头借贷现象(≥3个平台在借)、收入负债比失衡(>55%)、担保责任未解除

2. 信用评分不足的精准提升方案

针对不同信用短板制定90天修复计划:优先处理当前逾期账户(协商还款后开具结清证明),控制征信查询频率(每季度申贷≤2次),优化信用卡使用习惯(单卡额度占用≤30%)。建议通过人行征信中心官网每月获取个人信用报告,重点关注以下指标:

- 公共记录栏的水电煤缴费状态

- 信贷交易明细中的还款表现

- 查询记录里的机构类型与时间分布

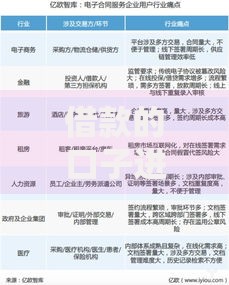

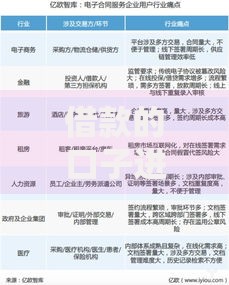

3. 适配自身条件的平台筛选法则

根据准入门槛差异建立分级申请策略:

上图为网友分享

- 国有银行产品:要求社保连续缴纳24个月+公积金基数≥当地平均工资

- 持牌消费金融:接受社保缴纳12个月+本科学历认证

- 地方小贷机构:侧重收入流水验证(月均≥5000元)+通讯录稳定性

建议使用大数据匹配工具(如融360、榕树贷款)进行智能推荐,避免盲目申请触发系统风控。

4. 关键申请材料的优化处理技巧

完善申请资料需把握三性原则:

- 真实性:工作证明需包含完整企业注册信息(天眼查可验证)

- 关联性:银行流水应突出固定收入项(标注工资/奖金条目)

- 持续性:居住证明需体现≥6个月地址稳定性(水电账单佐证)

特别注意手持身份证照片的拍摄规范:背景纯色无反光、证件信息完整清晰、面部特征无遮挡。

5. 智能风控系统的突破策略

应对大数据风控需掌握设备指纹屏蔽技术与行为轨迹管理:

- 清除设备缓存并关闭APP位置权限(防止跨平台数据关联)

- 控制申请时段(工作日10:00-11:30为系统放款高峰)

- 避免使用公共WiFi提交敏感信息(IP地址异常触发预警)

建议采用渐进式申贷策略:先申请小额消费分期产品建立良好借贷记录,再逐步申请大额信用贷款。

6. 紧急资金需求的替代解决方案

当传统信贷渠道受阻时,可考虑以下合规融资途径:

- 信用卡现金分期(年化利率12-18%)

- 保单质押贷款(现金价值80%额度)

- 应收账款保理(需提供真实贸易合同)

- 亲友借贷协议(建议签署规范借条并公证)

特别注意避免陷入套路贷陷阱,凡要求预付手续费、验证金等行为均属违规操作。

7. 风险防范与法律保护指南

借款过程中需重点保留电子合同副本、还款凭证、沟通记录三类证据材料。如遇暴力催收,可立即向中国互联网金融协会(举报平台)或地方金融监督管理局投诉。根据《民法典》第六百八十条,年利率超过LPR4倍部分不受法律保护,2023年司法保护上限为14.6%。

暂时没有评论,来抢沙发吧~