随着金融科技的发展,2025年贷款市场将涌现更多新型平台。本文深度解析2025能下款的平台类型、资质审核要点、利率政策及风险防控策略,帮助用户掌握合规借贷渠道选择技巧,规避资金安全隐患。

2025年贷款市场将呈现三大类平台:持牌金融机构直营平台、金融科技合作平台以及地方性普惠金融试点平台。其中持牌机构平台将全面接入央行征信系统,采用生物识别技术进行身份验证,例如通过动态瞳孔识别+声纹认证双重保障。金融科技平台则会推出智能信贷产品,利用大数据分析用户消费习惯,最高可提供30万元循环额度。地方性平台重点服务小微企业,需要提供营业执照电子备案及6个月以上纳税记录。

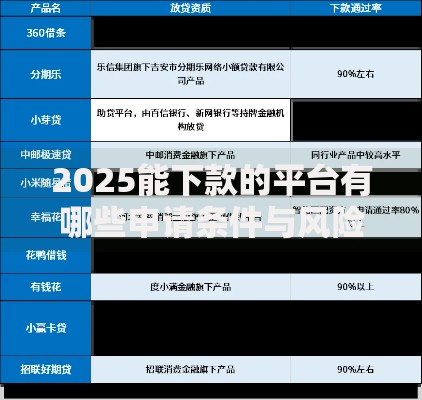

上图为网友分享

鉴别平台合规性需核查六大要素:

① 金融许可证编号:需在银保监会官网可查询

② 资金存管机构:要求显示具体银行名称而非第三方支付

③ 合同条款透明度:年化利率必须明确标注

④ 数据加密等级:需达到国家三级等保标准

⑤ 投诉处理机制:必须具备在线争议解决通道

⑥ 经营地域范围:备案地与实际运营地需一致

根据央行2024年公布的《贷款市场报价利率改革方案》,2025年贷款平台将统一采用LPR+风险溢价的定价模式。消费贷年化利率不得超过LPR的4倍(预计约15.2%),经营性贷款可上浮至LPR的5倍。平台需在申请页面显著位置展示等额本息/等额本金两种还款方式对比表,且必须提供提前还款违约金计算器。值得注意的是,部分平台会收取3%-5%的服务费,该费用需计入综合年化成本。

上图为网友分享

2025年贷款审核将形成四维评估体系:

? 信用维度:包含央行征信+百行征信+政务数据

? 资产维度:需验证社保公积金/不动产登记信息

? 行为维度:分析近12个月消费流水及债务结构

? 合规维度:核查司法失信记录和反洗钱名单

其中,收入稳定性成为核心指标,要求提供至少24个月的银行工资流水,自由职业者需提交电子合同+完税证明。小微企业主申请需附加近季度增值税申报表。

据2024年银行业协会调研数据显示,导致放款失败的前五大因素包括:

① 多头借贷超标:3个月内申请记录超5次

② 负债收入比失衡:月还款额超过收入60%

③ 信息验证不一致:15%用户因证件有效期问题被拒

④ 风险名单命中:涉及电信诈骗预警名单或执行信息

⑤ 申请资料不全:28%用户未按要求上传辅助证明

特别提示:2025年将启用全国统一的借贷登记系统,所有贷款申请都会产生查询记录,建议用户每月申请不超过2次。

上图为网友分享

防范风险需重点关注的七个方面:

1. 数据泄露风险:要求平台出具ISO信息安全认证

2. 过度授信陷阱:警惕超出偿还能力的额度诱导

3. 暴力催收隐患:确认平台签署《自律公约》并备案

4. 隐形费用争议:仔细核查合同中的账户管理费条款

5. 合同条款变更:关注单方面修改利率的格式条款

6. 资金挪用风险:确认放款账户为本人实名银行卡

7. 征信更新时效:逾期记录上报前需有5天宽限期

发表评论

暂时没有评论,来抢沙发吧~