随着金融服务的数字化,个人征信已成为贷款审批的重要依据。本文详细解析如何通过官方渠道安全查询征信报告,对比不同查询方式的优缺点,并针对贷款需求提出优化征信的实用建议,助您规避风险、提升信用评分。

征信报告是金融机构评估借款人信用的核心依据。通过自主查询可提前发现以下问题:

① 是否存在未结清逾期记录,影响贷款通过率;

② 信用卡使用率是否超过银行警戒线;

③ 个人信息是否被冒用申请网贷。某商业银行数据显示,68%的贷款拒批案例源于客户未提前自查征信。建议在申请贷款前1-3个月完成查询,预留足够时间修复问题。

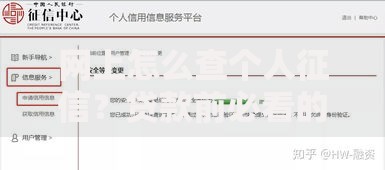

渠道一:中国人民银行征信中心官网

登录https://ipcrs.pbccrc.org.cn完成注册,通过银行卡验证、数字证书或问题验证方式获取报告。优势在于可获取完整版征信报告,包含信贷记录、公共记录、查询记录等全部信息,每年提供2次免费查询机会。

上图为网友分享

渠道二:商业银行手机银行

招商银行、建设银行等12家银行已开通征信查询功能,需使用U盾或人脸识别验证。查询结果通常24小时内返回,但部分银行仅显示简版报告,适合快速了解信用概况。

渠道三:银联云闪付APP

通过绑定银行卡进行身份核验,查询次数计入央行规定的年度免费额度。该渠道适合年轻用户群体,操作流程简化但无法下载PDF版本报告。

误区1:频繁查询不影响信用评分

实际情况是:硬查询(金融机构发起的贷后管理除外)次数过多会直接降低征信分数。建议个人每年自查不超过3次,避免同一时段向多家机构申请贷款。

风险防范要点:

① 警惕仿冒征信中心的钓鱼网站,认准官网域名中的"pbccrc"标识;

② 查询后立即下载报告并删除网页缓存,防止信息泄露;

③ 发现异常查询记录可向网络不良信息举报中心投诉。

银行风控系统重点关注的五大核心指标:

修复策略分步实施:

① 逾期记录处理:结清欠款后保持24个月良好记录可覆盖旧记录;

② 负债率优化:账单日前偿还部分信用卡欠款降低上报使用率;

③ 账户清理:注销长期未使用的信用卡和网贷授信额度;

④ 信息更新:及时更正错误居住地址、工作单位等信息。

某股份制银行案例显示,客户通过上述方法6个月内将征信评分从550提升至680,成功获批经营贷。

发现信息错误可按以下步骤处理:

第一步:准备材料

收集身份证复印件、错误信息截图、相关合同等证据。

第二步:提交申请

通过征信中心官网或线下网点填写《异议申请表》,重点说明需更正的内容及理由。

第三步:等待核查

金融机构需在20日内完成核查,确认错误后5日内更新数据。

某客户因身份盗用产生不良记录,通过异议处理程序15天完成修正,恢复征信清白。

发表评论

暂时没有评论,来抢沙发吧~