征信记录是贷款审批的核心依据,"征信花了"可能导致申请被拒。本文深度解析征信不良的底层逻辑,从数据修复技巧到非银贷款渠道,提供8种应对策略,帮助用户制定科学的信用管理方案,掌握在征信受损情况下的贷款申请要点。

征信不良并不等于贷款无门。根据央行2023年征信报告解读指南,金融机构对征信的评估存在四维判定标准:

实际操作中,商业银行对征信不良者设有分级准入机制。例如某股份制银行的内部政策显示:查询次数超标的客户可通过提高首付比例(最低40%)、追加担保人(需本地房产)或选择特定产品(如公积金补充贷)获得贷款。需特别注意,不同贷款类型对征信的容忍度差异显著,消费贷的征信要求严于抵押贷。

金融机构通过多维度交叉验证评估征信状况。除央行征信外,第三方大数据平台(如百行征信)的记录同样影响审批结果。典型征信不良特征包括:

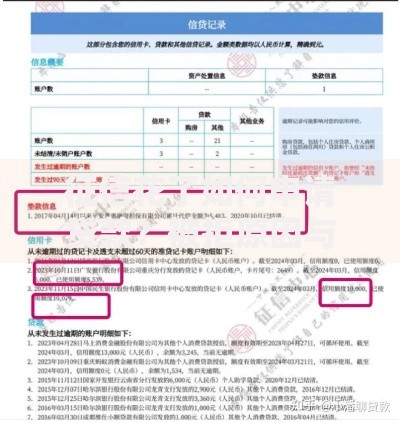

上图为网友分享

某城商行风控负责人透露,其系统对征信报告的解析包含72项特征参数。例如,频繁更换工作单位(半年内变动3次以上)会触发稳定性预警,即使没有逾期记录也会降低评分。建议每年自查征信报告2次,重点核对"信贷交易明细"与"查询记录"栏目。

合法合规的征信修复需要系统操作:

第一步:债务重组

梳理所有未结清债务,优先处理上征信的账户。与债权人协商达成个性化分期方案,例如将信用卡欠款转为60期分期,可立即停止逾期记录更新。需注意,只有商业银行才有权限修改征信记录,第三方催收公司的还款承诺无效。

第二步:信用养卡

保留2-3张使用超过2年的信用卡,维持15%-30%的账单金额并全额还款。某股份制银行测试数据显示,持续6个月的完美还款记录可使信用评分提升80-120分。切忌频繁注销信用卡,账户存活时间越长对评分越有利。

第三步:查询管控

设置6个月的"征信冷静期",期间避免任何贷款申请。使用预审批功能查询贷款资格,此类查询不会上征信。例如某互联网银行的"额度测算"服务,可在不触发硬查询的情况下评估贷款可能性。

上图为网友分享

当传统银行贷款受阻时,可考虑以下替代方案:

某农商行的农户专项贷款案例显示,征信不良但拥有经济作物种植合同的申请人,通过经营权抵押+政府风险补偿金模式,成功获得年利率5.6%的贷款。需特别注意,非银机构贷款要核实放贷资质,避免陷入高利贷陷阱。

征信管理是持续过程,需建立长效机制:

某股份制银行数据分析表明,实施上述措施的用户,3年内征信评分平均提升157分。特别提醒,征信异议申诉需在不良记录产生之日起30日内提出,超过时效则需通过其他方式修复。

发表评论

暂时没有评论,来抢沙发吧~