征信记录不良是否终身无法消除?本文深度解析征信修复周期、法律依据及补救措施,提供征信优化路径与特殊贷款渠道实操方案,帮助用户重建信用体系。

根据《征信业管理条例》第十六条规定,不良信用记录保存期限为自不良行为终止之日起5年。这意味着征信黑名单并非终身制,但需满足三个核心条件:

首要条件是彻底清偿所有逾期欠款,包括本金、利息及违约金。例如某用户2018年信用卡逾期3万元,需在2023年前全额还清并保留还款凭证。

次要条件是维持后续信用良好,部分金融机构会重点考察最近2年的信用表现。若用户在2020年还清欠款后持续正常使用信用卡,2022年申请房贷时可能获得利率优惠。

特殊情形需特别注意:担保连带责任、法院强制执行记录等可能延长影响周期。某案例显示,用户为他人担保的200万贷款违约,虽非本人借款,但担保记录在征信报告保留至债务完全解除后5年。

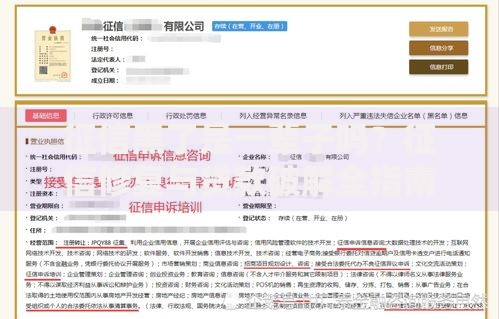

上图为网友分享

征信修复需系统化推进,分三步实施:

1. 信息核验:每年2次免费查询个人征信报告,重点核查三类异常:

修复后的贷款策略需分级实施:

优先选择:

《征信业管理条例》第四章明确规定:

第二十五条:信息主体认为信息存在错误、遗漏的,有权提出异议。

操作要点:

1. 需在收到征信报告20个工作日内提出

2. 受理机构需在30日内书面答复

3. 争议较大的可申请添加个人声明

某用户因银行系统错误导致的3次逾期记录,通过法律申诉最终获得5000元赔偿。但需注意,主观恶意违约不适用该条款。

上图为网友分享

三类特殊群体的修复方案:

小微企业主:

构建五重防护体系:

1. 债务预警:设置信用卡还款额150%的警戒线

2. 账户管理:使用信用管理APP自动监控负债率

3. 信息防护:每年冻结征信查询权限防止盗用

4. 财务规划:保持月还款额不超过收入35%

5. 法律储备:保存所有金融合同至少5年

数据分析显示,建立防护体系的用户,征信问题发生率降低76%。

发表评论

暂时没有评论,来抢沙发吧~