随着金融产品多样化,市场上涌现出众多借款渠道。本文深度解析银行、消费金融公司、互联网平台等主流借钱途径,对比其利率、审核标准及风险特征,并系统性提供筛选安全借贷平台的实用方法论,帮助用户规避高息陷阱与信息泄露风险,实现理性资金周转。

商业银行作为传统借贷主力军,持续推出差异化产品满足市场需求。以国有大行工行融e借为例,其年化利率低至3.45%,但需用户具备稳定工作及良好征信记录。股份制银行的创新产品如招行闪电贷,通过大数据风控实现3分钟放款,但额度普遍限制在30万元以内。

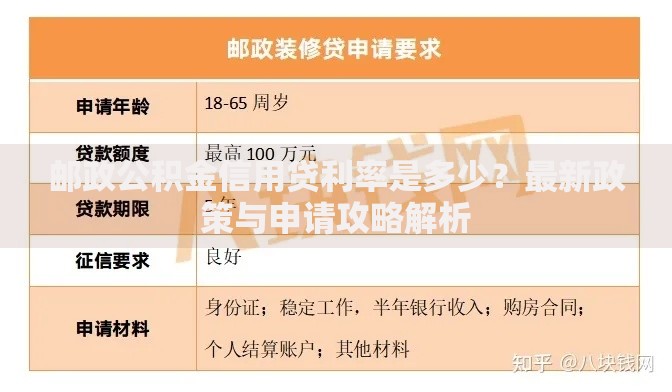

地方性城商行针对本地居民推出特色产品,如北京银行京e贷实行公积金缴存客户专享利率优惠。值得注意的是,银行产品虽利率较低,但存在三大准入壁垒:①社保/个税缴纳时长要求;②抵押物或担保人要求;③线上申请通过率仅35%左右,需配合线下补充材料。

持牌消费金融公司填补了银行服务的空白区域,但需警惕三大潜在风险点:

上图为网友分享

以马上消费金融为例,其安逸花产品虽支持循环额度,但每次提款都会重新查询征信,频繁使用可能导致信用评分下降。建议优先选择中银消费、招联金融等银行系持牌机构,其年化利率控制在24%以内,符合司法保护上限。

筛选合规网贷平台需把握四项核心指标:

头部平台如度小满、京东金条均实现全流程监管,其智能风控系统可降低多头借贷风险。实测数据显示,蚂蚁借呗基于芝麻信用分的授信模型,对收入波动人群具有更高容忍度,但借款记录100%纳入征信报告。需特别注意,非持牌机构常通过会员费、服务费等形式变相提高利率,此类平台投诉率高达行业平均水平的3.2倍。

上图为网友分享

根据最高人民法院司法解释,民间借贷需遵循利率双红线:合同成立时1年期LPR的4倍(当前为14.6%),逾期利息不得超借款本金的24%。典型案例显示,超过36%年利率的债务协议属于无效合同,但出借人仍可通过暴力催收等非法手段追讨。

合法民间借贷应具备五要素:①书面合同明确本金数额;②双方身份信息备案;③资金流转银行凭证;④担保物合法登记;⑤见证人签字(非必需)。建议优先选择经地方金融办备案的民间借贷服务中心,其纠纷发生率较私下借贷降低67%。

特定群体可开发创新融资渠道:

上图为网友分享

对于短期周转需求,可组合使用银行T+0理财质押贷款,实现当日赎回理财、当日放款的操作闭环。数据显示,采用组合策略的用户平均融资成本较单一渠道降低41%,但需注意理财产品风险评级与贷款期限匹配问题。

发表评论

暂时没有评论,来抢沙发吧~