信用贷款到账后,选择合适的还款方式直接影响资金使用成本和信用记录。本文从还款方式选择、提前还款技巧、利息计算原理等维度,深度解析如何通过科学规划降低总利息支出,并提供避免逾期风险的实操方案,帮助借款人实现最优还款路径。

信用贷款的主流还款方式可分为三类:等额本息、等额本金和一次性还本付息。等额本息每月偿还固定金额,前期利息占比较高,适合收入稳定的上班族;等额本金每月归还固定本金加递减利息,总利息更少但前期压力较大,适合有提前还款计划的人群。

举例说明:贷款10万元,年利率6%,期限1年。等额本息每月还款8606.64元,总利息3279.66元;等额本金首月还款8833.33元,末月还款8361.11元,总利息3250元。两者差异看似微小,但在大额长期贷款中会形成显著差距。

两种方式的划算程度需结合三个维度判断:资金时间价值、收入变化预期和投资收益率。等额本息占用资金时间更长,适合有理财能力的借款人,可将月供差额用于年化收益超过贷款利率的投资;等额本金适合预期收入下降或追求绝对低息的人群。

上图为网友分享

提前还款需重点关注违约金条款和最佳时间窗口。多数银行规定贷款发放后6-12个月内提前还款需支付1-3%违约金,建议在免违约金期结束后操作。等额本息贷款建议在总期限的1/3前还款,等额本金则在1/2前更划算。

实操案例:某银行信用贷允许每年免费提前还款两次,每次不低于1万元。借款人可采取阶梯式还款法:每年6月利用年中奖金归还5万元本金,12月用年终奖再还5万元,通过缩短贷款周期将3年期贷款压缩至2年,节省利息约28%。

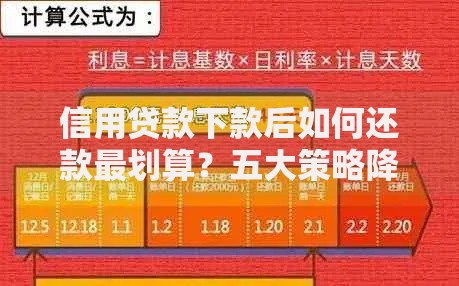

还款日设定技巧直接影响计息天数。选择工资发放后3-5天作为还款日,既能保证资金到位,又可避免因节假日导致的逾期风险。对于采用按日计息的信用贷,提前1个工作日还款可节省3-5天利息。

进阶操作可结合信用卡免息期:在账单日后申请贷款,用信用贷资金偿还信用卡,利用最长56天免息期创造资金周转空间。但需注意贷款用途监管,建议保留消费凭证备查。

逾期不仅产生罚息(通常为贷款利率的1.5倍),还会触发三重隐性成本:一是信用修复周期,1次逾期需连续24个月正常还款才能消除影响;二是利率上浮风险,违约后再次借款利率可能提高10-30%;三是担保成本增加,后续贷款可能被要求提供抵押物。

特殊情形处理方案:如遇资金临时周转困难,应立即联系银行申请展期或重组贷款。多数金融机构提供每年1次的3-15天宽限期,合理使用可避免征信受损。

建议采用四步规划法:首先统计所有负债的利率排序,优先偿还利率高于8%的贷款;其次预留3-6个月应急资金;然后根据收入波动规律分配还款金额,如季度奖用于提前还款;最后建立自动化还款体系,设置还款提醒和自动划扣。

工具推荐:使用贷款计算器模拟不同还款方案,比较5年期的等额本息和等额本金,当投资收益率超过6%时选择前者,低于4%时选择后者。同时关注LPR变动,在利率下行周期可延长还款期限,上行周期则应缩短。

发表评论

暂时没有评论,来抢沙发吧~