随着金融科技发展,2025年涌现出一批不看征信的放款平台,为征信不良人群提供借贷机会。本文从平台运作逻辑、审核标准、风险防范等维度,全面解析这类新型金融产品的服务模式,帮助用户理性选择低门槛贷款渠道,同时揭示潜在风险与合规争议。

2025年新型放贷机构突破传统征信体系,通过多维数据建模实现风险评估。平台整合运营商数据、消费行为记录、社交网络分析等200+维度信息,建立替代性信用评分系统。例如某头部平台采用AI情绪识别技术,通过申请人视频面审的微表情分析还款意愿。

典型业务模式包括:

① 社交担保贷款:绑定3-5位社交联系人承担连带责任

② 数字资产质押:接受虚拟货币、NFT等作为抵押物

③ 行为积分兑换:根据APP使用时长转化信用额度

2025年金融监管改革催生市场空隙,《数字经济信贷指引》允许持牌机构试点非征信放贷。数据显示,我国有4.2亿成年人因征信瑕疵无法获得传统贷款,这形成万亿级蓝海市场。技术突破方面,联邦学习技术使数据合规共享成为可能,某平台通过跨行业数据联盟将风控准确率提升至87%。

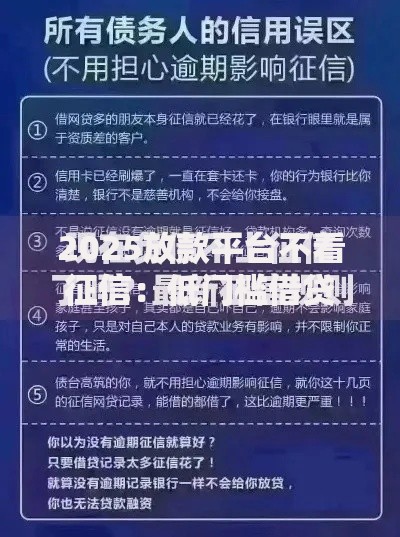

上图为网友分享

市场需求呈现三大特征:

? 年轻群体主导:95后用户占比达62%

? 小额高频需求:平均借款金额3800元,周期15天

? 场景化嵌入:71%贷款发生在电商购物环节

平台采用动态授信模型,重点考察以下要素:

① 数字足迹验证:包括APP安装列表、WiFi连接记录、位置轨迹持续性

② 消费能力评估:分析外卖订单均价、视频平台会员等级、共享设备使用频次

③ 社交网络价值:通讯录联系人信贷通过率、社交群组活跃度

某案例显示,用户通过连续30天保持运动类APP打卡记录,获得额外30%额度提升。部分平台设置信用培养计划,通过完成指定任务(如在线课程学习)逐步解锁更高借款权限。

行业调研揭示三大风险点:

? 数据隐私泄露:23%平台存在超范围收集生物特征数据

? 利率隐性成本:名义月利率0.8%的产品,实际综合成本可达2.3%

? 暴力催收隐患:17%平台采用社交关系链施压催收

典型案例中,某用户因未及时还款,导致其紧急联系人收到AI合成语音催收电话。值得注意的是,64%纠纷案件涉及电子合同条款争议,特别是关于数据使用授权的模糊表述。

上图为网友分享

合法运营平台必备三要素:

? 持牌经营:可在央行官网查询小额贷款牌照信息

? 信息披露:明确公示年化利率计算方式

? 数据认证:通过国家信息安全等级保护三级认证

用户可通过四步验证法甄别平台:

1. 检查网站ICP备案与经营许可一致性

2. 测试合同关键条款修改权限(合规平台不可修改)

3. 验证资金存管银行真实性

4. 查询黑猫投诉平台历史纠纷处理率

2025年下半年将迎来非征信借贷专项整治,重点监管方向包括:

? 建立替代数据负面清单(禁止收集通信内容等)

? 推行动态利率红线机制(根据用户画像浮动定价上限)

? 强制接入央行征信替代系统,打破信息孤岛

技术监管手段将升级,包括区块链存证电子合同、监管沙盒实时监控资金流向等。某试点城市已要求平台每季度提交三维风控报告,涵盖客户画像、资金用途、还款来源等模块。

发表评论

暂时没有评论,来抢沙发吧~