对于没有固定银行流水的申请人来说,申请房贷并非完全不可能。本文将从银行审核逻辑、替代材料提交、担保人机制等角度,深入探讨如何通过其他有效方式证明还款能力,并详细解析不同情况下的操作策略与风险规避方法,帮助申请人提高房贷获批成功率。

银行审核房贷申请时,核心关注点在于借款人的持续还款能力。虽然银行流水是重要证明文件,但并非唯一标准。根据《商业银行房地产贷款风险管理指引》,金融机构需综合评估申请人的资产状况、收入稳定性、负债比例等多维度信息。

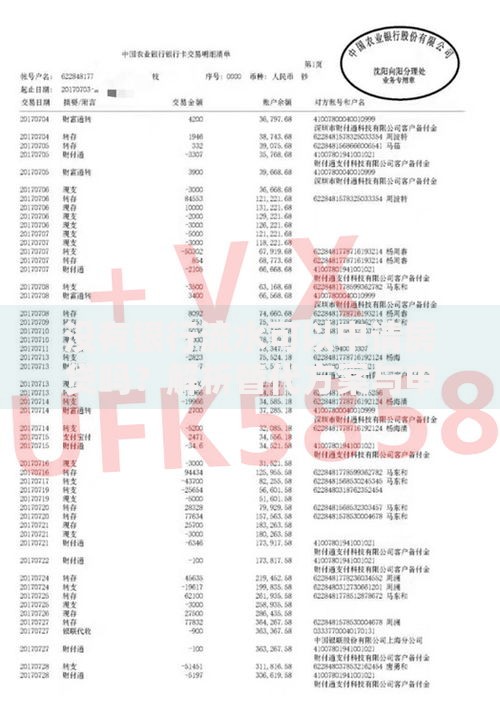

对于无银行流水的情况,银行通常要求提供替代性收入证明文件。例如个体经营者可提供完税证明和营业执照,自由职业者可提交项目合同和收款凭证。重点在于证明收入来源合法且具有持续性,同时需注意不同银行的认定标准存在差异,建议提前与信贷经理沟通具体要求。

需特别注意材料的时间连续性和逻辑一致性,例如自由职业者的项目合同时间需覆盖贷款期限,资产证明的持有时间应超过6个月。建议准备多类型组合证明,单个材料证明力不足时可形成证据链增强说服力。

上图为网友分享

自由职业者需重点解决收入波动性证明问题:

1. 收入稳定性佐证:提供与主要合作方签订的长期服务协议,展示至少2年以上的持续合作关系。同时准备银行账户的大额入账记录,需与合同金额相匹配。

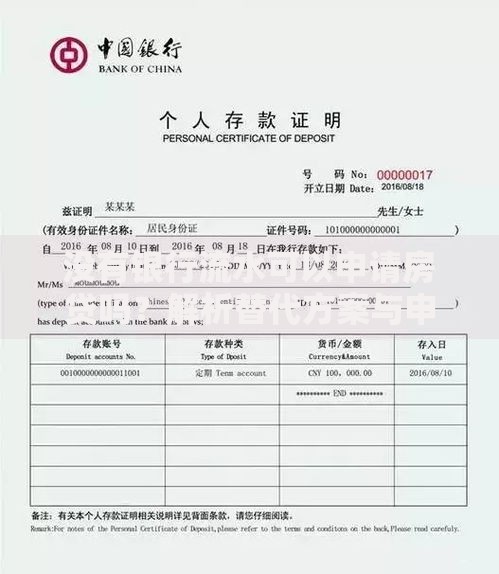

2. 税务合规性证明:完整提交近3年的个人所得税申报记录,若采用核定征收方式,需提供税务机关出具的相关证明文件。

3. 负债率控制:将月还款额控制在可证明收入的35%以内,对于波动较大的收入类型,建议选择等额本金还款方式以降低长期利息支出。

上图为网友分享

当申请人自身资质不足时,担保人机制可显著提升贷款通过率。有效担保需满足:

担保人具有本地户籍或稳定居所

月收入达到借款人月供2倍以上

信用记录无重大瑕疵

需特别注意担保的法律连带责任,根据《担保法》规定,担保期限最长可达债务到期后2年。建议签订三方协议时明确约定反担保条款,例如要求借款人提供资产抵押给担保人,或约定担保责任解除条件。

1. 预审资料优化:提前6个月规划资金流水,避免大额非合理支出

2. 贷款产品适配:选择支持综合资质评估的银行,如部分城商行的特色信贷产品

3. 还款能力强化:适当提高首付比例至40%以上,降低贷款风险系数

4. 信用记录维护:保持现有贷款产品按时还款,控制信用查询次数

上图为网友分享

建议在正式申请前通过银行预审系统进行资质评估,根据反馈结果针对性补充材料。同时注意不同银行的政策窗口期,选择信贷额度充裕的季度提交申请可提升成功率。

发表评论

暂时没有评论,来抢沙发吧~