征信记录频繁查询导致评分下降但未产生逾期时,借款人需通过优化信用行为、选择适配贷款产品、补充资产证明等方式重新建立信用形象。本文系统解析征信花户的修复策略与借款渠道,重点阐述金融机构审核逻辑及用户应对方案。

金融机构风控模型将征信查询次数作为重要评估指标。当用户近半年机构查询次数超过6次,或三个月内硬查询(贷款审批、信用卡审批)超过4次时,系统会自动将申请人归类为高风险客户。这源于大数据统计显示,高频查询用户违约概率比普通用户高2.3倍。

银行信贷审批系统会重点核查以下维度:

1. 查询类型分布:贷后管理类查询不计入负面记录,但信用卡审批和贷款审批属于硬查询

2. 时间分布密度:集中在某个时间段的密集查询会被判定为资金链紧张

3. 查询机构类型:持牌金融机构查询影响较小,网贷平台查询扣分较重

典型案例:某用户半年内有8次贷款审批记录,虽然无逾期但负债率已达65%,导致某股份制银行直接拒绝其信用贷申请。

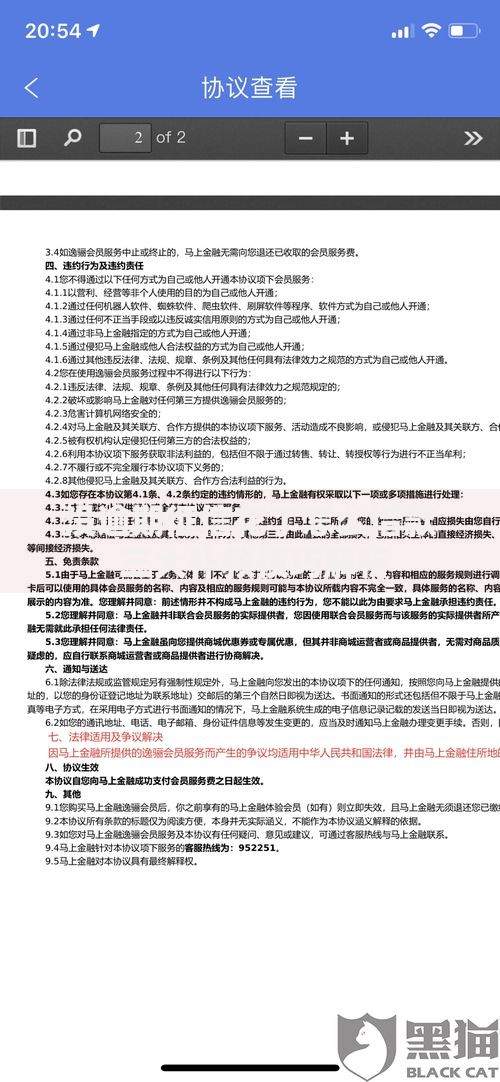

上图为网友分享

修复周期通常需要3-6个月,关键措施包括:

1. 控制查询频率:停止所有非必要信贷申请,建议设置3个月"信用冷静期"

2. 优化负债结构:提前偿还小额贷款,保持信用卡使用率低于50%

3. 补充信用凭证:绑定公积金、个税缴纳记录提升综合评分

特殊修复通道:部分银行提供信用复议服务,用户可携带收入证明、资产凭证至网点进行人工审核,成功案例显示复议通过率可达38%。

当前市场主要有四类适配产品:

1. 抵押类贷款:房产抵押贷接受征信查询次数≤15次/年

2. 担保贷款:引入优质担保人可降低金融机构风险容忍度

3. 特定场景贷:装修贷、车位贷等专项产品审批标准相对宽松

4. 银行二类卡产品:部分银行电子账户授信不查征信

数据参考:2023年银行业报告显示,担保类贷款平均通过率比信用贷高27%,抵押类产品利率普遍低1.5-3个百分点。

申请抵押贷款需注意:

1. 抵押物估值:建议选择评估价稳定的住宅类房产,商业房产折价率高达40%

2. 贷款成数控制:首贷建议申请评估价50%-60%,避免触发二次风控

3. 担保人资质:优先选择公务员、国企员工等优质职业担保人

业务流程:某城商行抵押贷审批流程显示,从资料提交到放款平均需要8个工作日,较信用贷延长3天,但额度普遍高出3-5倍。

上图为网友分享

持牌金融机构产品选择要点:

1. 查征信机制:优先选择"单次查询多机构共用"的助贷平台

2. 利率区间:年化7.2%-24%为合规区间,超过24%需谨慎

3. 还款方式:等额本息产品实际利率比先息后本高约15%

风险提示:某第三方监测数据显示,同时申请3家以上网贷平台会使征信查询次数暴增,6个月内再申请银行贷款成功率下降至12%。

长效管理机制建设要点:

1. 定期自查征信:每年2次免费查询机会,及时发现异常记录

2. 授权管理:关闭不必要的自动续费服务,防止触发贷后管理

3. 信息更新:工作变动、联系方式更改需及时报备金融机构

工具推荐:中国人民银行征信中心推出的"信用小助手"微信小程序,可设置查询提醒、异常变动预警等功能,使用户信用管理效率提升40%。

发表评论

暂时没有评论,来抢沙发吧~