本文详细解析征信报告中哪些不良记录会导致被列入“黑户”,包括逾期次数、呆账、代偿记录等核心指标,并分析其对贷款审批的影响,同时提供修复信用及合理借贷的建议,帮助用户全面了解征信黑户的界定标准。

金融机构对征信黑户的判定存在动态标准,主要依据“连三累六”原则:即连续3个月逾期或两年内累计6次逾期。银行重点关注逾期90天以上记录,此类记录将被标记为重大负面信息。此外,若存在法院强制执行记录或呆账未处理,即便逾期次数未达标,仍可能被直接列入黑名单。

不同机构的风控尺度存在差异,例如国有银行对信用卡年费逾期可能放宽处理,而网贷平台对短期逾期容忍度更低。需要特别注意的是,担保代偿记录与本人逾期具有同等效力,当被担保人违约时,担保人征信同样会受损。

以下五类征信问题将显著增加黑户风险:

上图为网友分享

其中呆账记录比逾期更严重,表明债权人已放弃催收,此类记录需先结清欠款并申请状态变更,5年后才能自动消除。高频查询虽不直接导致黑户,但会被视为资金紧张信号,影响贷款通过率。

被列为征信黑户仍存在三类融资途径:抵押贷款、担保贷款、特定网贷。房产或车辆抵押可降低机构风险,部分银行可接受抵押物价值150%的贷款申请。担保贷款需第三方承担连带责任,但担保人征信需符合要求。

部分网贷平台采用“非征信放款”模式,通过大数据风控替代央行征信审核,但存在三大风险:利率超过36%、暴力催收、信息泄露。建议优先处理征信问题,避免陷入高利贷陷阱。

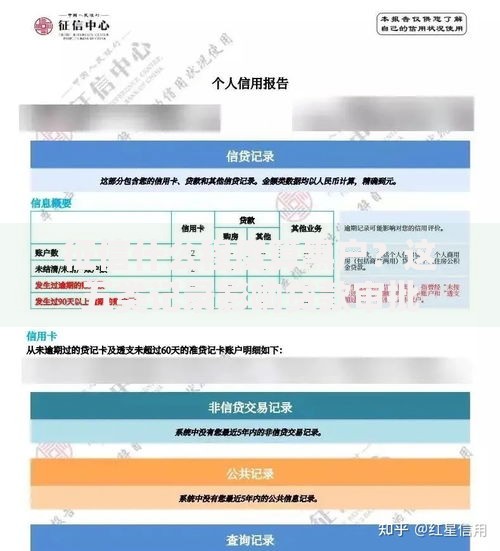

可通过三种官方渠道获取征信报告:

1. 中国人民银行征信中心官网(每年免费查询2次)

2. 商业银行智能柜员机(支持23家全国性银行)

3. 线下征信分中心(需携带身份证原件)

上图为网友分享

报告解读需重点关注信贷记录、公共记录、查询记录三大板块。若发现非本人操作的贷款记录或查询记录,应立即向征信中心提交异议申请,通常20个工作日内可完成核查。

信用修复需遵循“三步走”策略:

第一步:清偿所有逾期债务,要求金融机构出具结清证明;

第二步:维持24个月良好记录,按时偿还现有贷款;

第三步:申请撤销不良记录,因不可抗力导致的逾期可提交证明材料申诉。

特别注意征信修复不等于数据删除,正常还款记录保存5年,信用卡注销账户的不良记录会永久保留。建议优先处理金额较大的逾期记录,小额逾期对评分影响较小。

预防征信风险需建立三大防御机制:

1. 负债率控制在50%以下,信用卡使用额度不超过80%

2. 设置自动还款提醒,预留3天资金到账缓冲期

3. 每年核查2次征信报告,及时发现异常记录

上图为网友分享

对于临时资金周转困难者,可申请账单分期或最低还款,虽然会产生利息,但能避免逾期记录。谨慎为他人提供担保,建议签订反担保协议以降低连带责任风险。

发表评论

暂时没有评论,来抢沙发吧~