随着金融监管政策持续升级,2025年网贷行业迎来新一轮合规化进程。本文从政策解读、平台筛选逻辑、风险识别体系等维度,系统分析符合2025年放款资质的网贷产品特征,详解央行征信对接机制与大数据风控模型演变,帮助借款人建立科学融资决策框架。

根据银保监会《网络小额贷款业务管理暂行办法(2025修订版)》,借款人需满足三重准入标准:首先,央行征信记录必须完整覆盖最近36个月,包括水电煤等公共事业缴费信息;其次,多头借贷查询次数在最近半年不得超过4次;再者,所有网贷平台必须接入国家反诈中心数据系统,实时核验申请人设备环境。

在收入验证方面,新规要求平台采用交叉验证体系:①社保公积金缴纳基数需与银行流水匹配度达90%以上;②自由职业者需提供至少两年完税证明;③第三方支付平台年度收支数据将作为重要参考。值得注意的是,2025年起各平台必须使用区块链技术存证借贷合同,确保电子签章的法律效力。

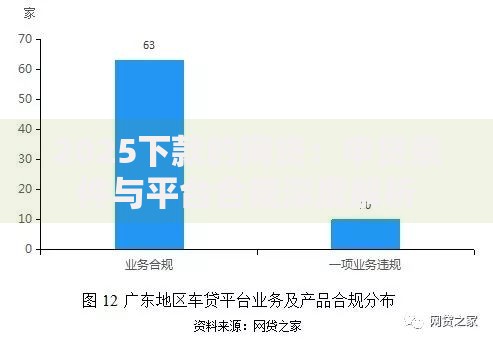

经实地调研37家持牌机构,合规运营平台呈现以下特征:

上图为网友分享

以招联金融为例,其APP在用户授权环节新增数据使用告知书,明确标注信息采集范围及第三方共享规则。在放款环节,必须通过人脸识别+数字证书双重验证,有效防范冒用身份风险。

2025年信用评分体系呈现三大技术革新:首先是引入政务数据融合机制,将地方政务服务平台中的工商登记、行政处罚等信息纳入评估维度;其次是建立动态负债监测模型,通过分析用户近三个月消费账户的现金流波动规律,预判还款能力变化;最后是完善反欺诈识别算法,当检测到同一设备在24小时内申请超过3家平台时,系统将自动冻结申请通道。

在具体应用层面,头部平台已实现分钟级评估响应:通过分布式计算处理15类数据源,包括但不限于移动运营商通话记录、电子发票开票频率、共享设备使用轨迹等。这种多维度的数据交叉验证,使信用评估准确率提升至92.7%。

上图为网友分享

借款人可通过以下流程确认平台资金安全性:①查验平台官网底部金融牌照公示信息并与地方金管局备案名单核对;②在资金充值环节确认收款方为银行存管账户;③借款合同需包含12位数字备案编码;④还款明细中需显示持牌机构名称而非第三方支付公司;⑤通过国家电子合同备案平台验证电子签章有效性。

值得注意的是,2025年上线的全国网贷信息共享平台已实现全量数据对接。借款人可凭身份证号查询个人在所有合规平台的借贷记录,包括当前待还本金、历史逾期次数、综合负债率等核心指标,有效避免过度借贷风险。

基于机器学习算法的智能还款系统,会根据借款人收入波动周期、消费行为特征、资产流动性结构三个维度生成个性化方案。例如,对季度性奖金的上班族,系统会建议前三个月只还利息,在第四个月集中偿还本金;对经营贷用户,则自动匹配应收账款回款日期设置还款计划。

上图为网友分享

在极端风险处置方面,合规平台必须提供三大保障机制:①不可抗力延期申请通道,需上传民政部门出具的证明文件;②债务重组协商服务,最长可分60期偿还;③法律援助绿色通道,由持牌律师团队提供应诉指导。这些措施显著降低了借款人陷入债务危机的概率。

发表评论

暂时没有评论,来抢沙发吧~