本文深度解析企业半年期贷款的核心要点,涵盖主流贷款渠道、资质审核标准、利率优化策略及风险规避方案,为企业主提供从申请准备到资金使用的全流程指南,助您高效解决中期经营资金需求。

企业经营性半年贷款主要分为三大类别:银行信用贷款、担保机构融资和供应链金融产品。其中商业银行推出的循环贷产品具有随借随还优势,例如某国有银行的"经营快贷"支持6个月授信期内多次支用,年化利率普遍在4.35%-6.15%区间。担保类贷款需提供抵押物或第三方担保,但可获更高额度,通常可达企业年营收的30%。

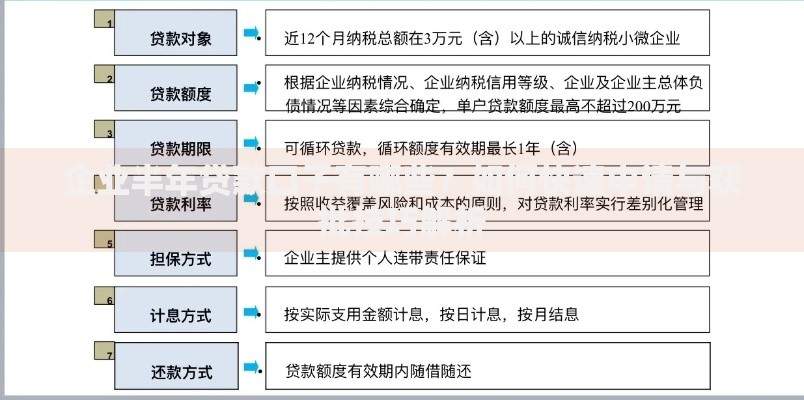

值得注意的是,新兴的数字化融资渠道正在崛起:包括基于税务数据的银税互动产品、电商平台交易流水贷等。某股份制银行推出的"发票贷"可根据企业增值税开票金额核定额度,最快T+1日放款,特别适合有稳定B端客户的中小企业。

上图为网友分享

金融机构对企业半年贷款的审核重点集中在经营稳定性和还款能力两个维度。基础条件包括:工商注册满24个月、近半年开票金额不低于100万元、企业及法人征信无重大逾期记录。需准备的核心材料清单:

对于科技型中小企业,部分银行推出差异化政策:研发投入占比超5%的企业可享受利率下浮15个基点,但需提供高新技术企业认证或专利证书。餐饮、零售等受疫情影响行业另有专项扶持方案,某城商行的"复苏贷"产品将准入营收标准放宽至疫情前水平的60%。

上图为网友分享

优化申请材料的三大关键策略:首先,构建完整的资金使用计划,明确贷款用于设备采购、原材料备货等具体用途,附供应商报价单可提升可信度。其次,强化现金流证明,除银行流水外,可补充支付宝、微信等第三方支付平台的交易明细,某商业银行的智能风控系统已支持多平台数据交叉验证。第三,维护企业信用档案,定期查询企业征信报告,及时处理工商异常记录。

实操案例显示,预先进行贷款适配度测评的企业获批率提高42%。某制造企业通过比对5家银行的准入标准,选择匹配其应收账款周期的产品,最终获得基准利率上浮10%的优惠方案,较初始方案节省利息支出2.8万元。

利率成本需综合考量资金使用效率和还款压力测试。建议采用IRR(内部收益率)计算法比较不同还款方式的实际成本,例如某银行等额本息还款的表面利率为5.6%,但考虑资金占用时间因素后实际利率达6.3%。

期限选择上,资金回笼周期应与贷款期限保持匹配:

? 应收账款账期90天以内的企业宜选3+3滚动授信

? 生产周期超120天的建议选择固定6个月期限

某外贸公司采用"前3个月付息、后3个月本息同还"的创新方案,有效缓解季度结汇的资金错配压力,实现财务成本下降18%。

上图为网友分享

遭遇贷款拒绝时,应系统分析14项常见否决原因并针对性改进:

1)征信修复:处理法人信用卡呆账需提供结清证明

2)流水优化:通过集中结算账户提升日均存款

3)担保增信:引入政策性担保公司进行再担保

某批发企业因法人网贷记录过多被拒,通过清偿5笔消费贷并出具情况说明,三个月后成功获批贷款。另可尝试组合融资方案,将半年贷款拆分为3个月信用贷+3个月票据贴现,综合融资成本可控制在7%以内。

发表评论

暂时没有评论,来抢沙发吧~