手机回租贷款口子作为一种创新型融资渠道,近年来受到广泛关注。本文系统解析该模式的运作机制、合规性边界及风险防范策略,通过六大核心板块全面揭示其操作流程、市场现状、法律争议及用户实操要点,为借款人提供科学决策依据。

手机回租贷款口子本质是设备融资租赁的变体形式,其运作逻辑包含三个核心环节:用户将自有手机所有权转让给资金方,平台向用户支付设备折价款,随后用户以租赁形式继续使用设备并分期支付租金。这种模式巧妙规避了传统信贷的资质门槛,通过物权转让建立资金往来关系。

该业务存在两大操作特征:①设备估值存在溢价空间,部分平台对九成新手机的定价可达市场价120%;②资金成本隐蔽性高,折算后的综合年化利率普遍在24%-36%区间。需要特别注意的是,2023年金融监管部门已将该类业务纳入互联网贷款业务监管范畴。

标准业务流程包含五个步骤:

1)用户提交设备IMEI码及使用状态证明

2)平台远程评估设备价值(通常采用AI估价系统)

3)签订电子版《设备转让协议》与《租赁合同》

4)用户完成设备管理权转移(实际不交割设备)

5)分期支付租金直至完成回购

关键操作要点在于:

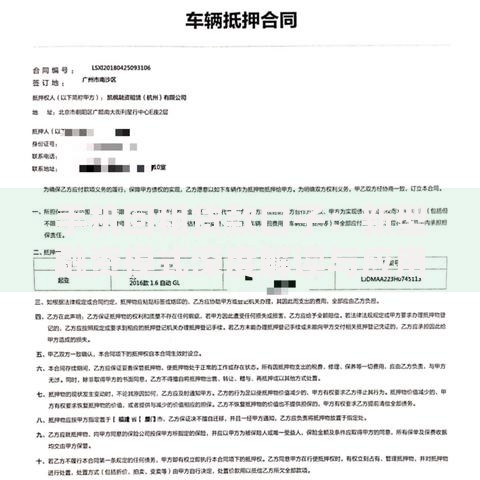

上图为网友分享

核心优势:

① 放款速度突破传统信贷限制,最快可实现10分钟到账

② 信用审查宽松,不查询央行征信记录

③ 资金用途不受监管限制,可用于消费或经营周转

潜在风险:

1)法律定性模糊:部分地区司法实践中将超额利息部分认定为无效条款

2)设备处置风险:逾期可能导致设备被远程锁机

3)信息安全隐患:部分平台要求获取通讯录等敏感权限

合规平台必须具备三类资质文件:

① 省级商务部门颁发的融资租赁业务许可证

② 工信部备案的《电信与信息服务业务经营许可证》

③ 中国人民银行征信系统接入资质

用户验证时可采取以下方法:

1)在国家企业信用信息公示系统查询企业注册资本(实缴资本应≥1.7亿元)

2)核查合同签约方是否为持牌融资租赁公司

3)确认资金流转路径是否为银行存管账户

当前该领域存在三大法律争议焦点:

1)业务性质认定:多地法院对"名为租赁实为借贷"的认定标准不一

2)利率上限适用:是否适用4倍LPR规定存在司法分歧

3)电子证据效力:远程签约的举证责任分配尚无统一标准

典型案例显示,当综合资金成本超过36%时,借款人可通过司法途径主张超额部分无效。建议用户在签约时要求平台出具资金成本明细表,并保留完整的沟通记录。

Q:逾期会影响征信吗?

A:持牌机构会将逾期记录上报央行征信系统,非持牌机构可能通过大数据风控平台共享违约信息。

Q:设备需要实际交割吗?

A:正规平台仅需完成物权法律意义上的转移,不要求物理交割。若遇要求寄送设备的平台,极可能是诈骗陷阱。

Q:如何计算真实资金成本?

A:应采用内部收益率(IRR)计算法,将设备估值款、各期租金、服务费等全部纳入计算,警惕平台宣传的"日息"概念误导。

发表评论

暂时没有评论,来抢沙发吧~