征信记录不良是否意味着无法通过线上渠道借款?本文从征信评分受损的底层逻辑出发,深度解析网贷平台的风控机制,揭示5类真实可操作的借款渠道,并提供征信修复的可行路径,为信用受损用户提供全面解决方案。

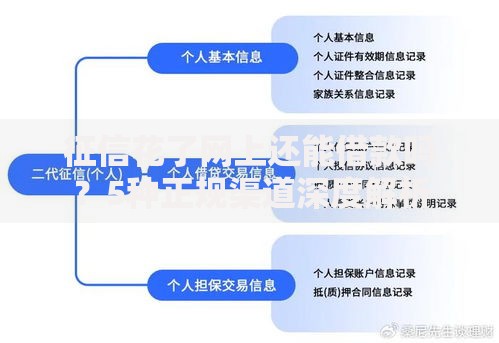

征信评分系统通过多维数据构建用户信用画像,主要包含还款记录(占比35%)、负债情况(30%)、信用历史长度(15%)、新申贷记录(10%)、信用类型(10%)五大维度。当出现以下三种情况时,系统将自动触发风险预警:

① 近半年贷款审批查询超过6次;

② 信用卡使用率持续3个月超过80%;

③ 存在当前逾期或两年内累计逾期6次以上。

网贷平台通过交叉验证社保缴纳、电商消费、通讯行为等200+数据维度,建立动态风险评估模型。以某头部平台为例,其反欺诈系统包含78个风险识别节点,当用户评分低于650分时,系统将自动拒绝率达92.7%。

上图为网友分享

征信受损用户可通过以下五类正规渠道获取资金:

第一梯队:持牌消费金融公司

招联消费、马上消费等机构对征信瑕疵的容忍度较高,重点考察近6个月收入稳定性。需提供连续3个月税后收入超4000元的银行流水,且当前无重大逾期记录。

第二梯队:担保贷款产品

引入第三方担保机构进行信用增级,担保费率通常为贷款金额的2-5%。以平安普惠"氧气贷"为例,要求担保人征信良好且月收入达借款人月供2倍以上。

第三梯队:抵押类网贷产品

支持汽车、保单、房产二次抵押等资产质押,最高可贷抵押物评估价的70%。某平台数据显示,车辆抵押贷款通过率较信用贷款高41.3%。

担保贷款的核心风控要点包含三个层级:

① 担保人资质审查:需提供担保人最近两年的完整征信报告,要求无任何代偿记录,且信用卡账户活跃度低于50%;

② 债务承受能力验证:采用"双人负债比"计算模式,(借款人月收入+担保人月收入)×40% ≥ 月还款额;

③ 法律文书规范:需签署具有强制执行效力的公证文书,明确约定担保范围包括本金、利息、违约金等全部债务。

实际操作中,建议优先选择具有国资背景的融资担保公司,其代偿响应速度较商业机构快3-5个工作日。

上图为网友分享

持牌消费金融公司采用差异化的风险评估模型:

收入稳定性评估:不仅查看工资流水,更注重公积金缴存记录。要求连续缴存12个月以上且最近3个月无断缴记录,缴存基数需达到当地社平工资的60%;

债务健康度计算:使用改良版DTI公式:(信用卡最低还款额 + 现有贷款月供)/ 月收入 ≤ 55%;

行为数据补充:整合运营商数据,要求近3个月通话记录中非营销类通话占比超70%,且无夜间高频通话异常模式。

某消费金融公司内部数据显示,满足上述条件的用户,即便征信查询次数超标,仍可获得最高20万元的授信额度。

征信修复过程中需特别注意以下三个操作红线:

① 禁止相信"征信洗白"广告:央行明确规定任何机构无权修改真实信贷记录,所谓内部渠道均为诈骗;

② 谨慎处理征信异议:只有因金融机构操作失误导致的错误记录可申请更正,需提供原始合同、还款凭证等8类证明材料;

③ 合理规划查询频率:建议每季度主动查询征信不超过1次,避免短期内集中申请贷款。

科学修复方案应包含:设置信用卡自动还款避免逾期、将部分信用贷款转为抵押贷款降低负债率、保持2-3个长期正常使用的信用账户等具体措施。

上图为网友分享

发表评论

暂时没有评论,来抢沙发吧~