企业贷款中介口子是许多中小企业解决资金难题的重要渠道,但其操作流程、合规性及潜在风险常让企业主感到困惑。本文从政策背景、资质审核、办理流程、风险防范等维度,深度解析企业贷款中介服务的核心要点,帮助企业主高效获取资金的同时规避法律与财务风险。

1. 企业贷款中介口子是什么?合法性与政策边界

企业贷款中介口子是指通过第三方服务机构获取银行贷款资源的渠道模式,其本质是信息撮合与资质包装服务。根据银保监会《商业银行委托贷款管理办法》,合规中介需具备金融信息服务资质,禁止直接参与资金交易或收取利息差价。2023年监管部门查处的中介违规案例中,63%涉及虚构贸易背景、伪造银行流水等违法行为。企业需重点关注中介是否持有《营业执照》及《金融信息服务备案证明》,避免通过无证机构办理贷款业务。

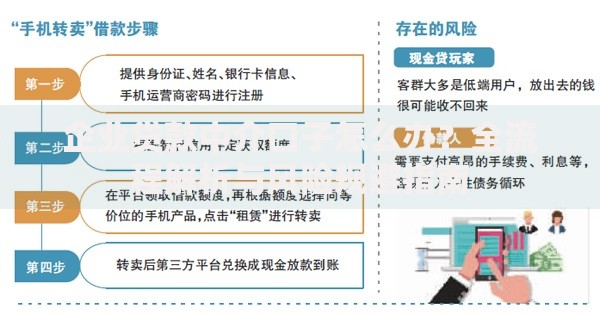

上图为网友分享

2. 如何选择可靠的企业贷款中介机构?

选择中介机构需遵循"四查四核"原则:

- 查工商登记:核实注册资本与实缴金额是否匹配

- 查资质备案:登录地方金融监管局官网验证备案编号

- 查服务合同:重点审核费用条款是否包含"保证金""前置利息"

- 查合作银行:要求提供与银行的战略合作协议原件

据市场调研数据显示,合规中介服务费通常为贷款金额的1%-3%,若机构要求支付超过5%的前期费用,需警惕诈骗风险。

3. 企业贷款中介办理全流程详解

标准化的中介服务流程包含五个关键阶段:

- 需求诊断:分析企业营收结构、负债率与资金缺口

- 方案匹配:根据纳税等级选择税贷产品或抵押物评估

- 材料优化:合规化处理财报数据并补充佐证材料

- 银行面签:陪同企业主完成贷款合同签署

- 贷后管理:监测资金流向并提供风险预警服务

典型案例显示,通过专业中介包装的企业贷款通过率比自主申请提高42%,但需确保所有材料修改均符合《商业银行法》第35条要求。

4. 中介服务收费陷阱如何识别?

常见收费陷阱包括:

- "包过费":以银行内部关系名义收取高额保证金

- "通道费":谎称需支付银行审贷人员好处费

- "过桥费":要求企业先偿还旧贷再放新贷

2023年金融消费者权益保护局数据显示,企业贷款投诉案件中,收费争议占比达37.6%。建议采用"成功放款后付费"模式,并在合同中明确约定退费条款。

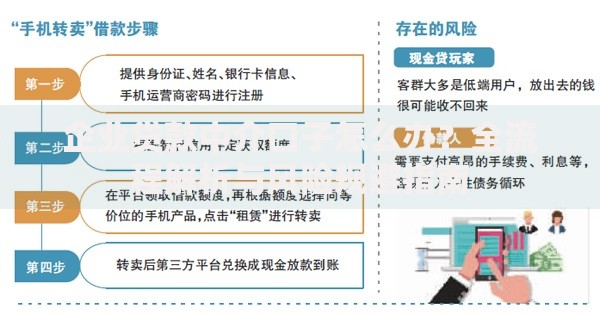

上图为网友分享

5. 贷款材料造假的法律后果有哪些?

部分中介为提升过审率,擅自篡改企业财务数据,可能触犯以下法律:

- 《刑法》第175条:骗取贷款罪最高可处7年有期徒刑

- 《征信业管理条例》第40条:虚假信息报送将纳入企业信用记录

- 《反洗钱法》第32条:资金回流操作可能被认定为洗钱行为

司法实践中,因中介造假导致企业主承担刑事责任的案例占比达28%,企业需保留与中介的完整沟通记录以证明主观无过错。

6. 替代中介的自主贷款渠道盘点

企业可优先尝试以下官方融资渠道:

- 银行直贷:建设银行"惠懂你"、工商银行"经营快贷"等线上产品

- 政府采购贷:凭政府合同申请无抵押信用贷款

- 供应链金融:通过核心企业信用获取应收账款融资

- 区域性股权市场:在地方股交中心发行可转债

据央行2023年小微企业融资报告,通过银企直联系统申请贷款的平均利率比中介渠道低1.2个百分点,审批周期缩短5-8个工作日。

暂时没有评论,来抢沙发吧~